Los retiros de las AFP no son la causa del aumento del precio de las viviendas

22.11.2021

Hoy nuestra principal fuente de financiamiento son nuestros socios. ¡ÚNETE a la Comunidad +CIPER!

22.11.2021

Como una «bomba de tiempo» califican los autores de esta columna la realidad del negocio inmobiliario en Chile. «El precio de la vivienda va en subida por sobre el IPC desde hace mucho tiempo», demuestran con cifras. Es un alza independiente de factores productivos y de la liquidez en el mercado, «sino que guarda una relación más larga con la demanda y la competencia en la ciudad entre quienes compran viviendas para usarlas y quienes lo hacen como inversión».

La presente columna sigue la discusión propuesta en la entrevista al presidente de la Asociación de Desarrolladores Inmobiliarios (ADI), Mauricio Varela, en el periódico La Segunda, con fecha 28 de octubre, y que ha detonado una serie de artículos y columnas de prensa. Bajo el título «SI SIGUE LLOVIENDO PLATA, EL PRECIO DE LAS VIVIENDAS SEGUIRÁ SUBIENDO», la entrevista sugiere la existencia de una relación entre la cantidad de dinero circulante en el país, el acceso a los créditos hipotecarios y el aumento de los precios de las viviendas, observación que nos parece de total relevancia para abordar desde el punto de vista académico.

Compartimos la preocupación por el aumento de las tasas y la consiguiente dificultad en el acceso al crédito hipotecario, ya que evidentemente constituye un problema para acceder a la vivienda en propiedad. Pero el análisis de la contingencia actual no puede dejar de lado la necesidad de ver la fotografía completa: según datos del Banco Central, en los últimos 20 años el precio de la vivienda ha aumentado en un 180%, mientras que la inflación acumulada registrada en la UF para el mismo período ha sido de un 84%. Es decir, las viviendas han incrementado su precio en un 100% más que la inflación, por lo que el ajuste anual de los salarios ha ido a un ritmo muchísimo menor. Este solo dato nos sugiere que la actual crisis de acceso a la vivienda no se generó en los dos últimos años.

En el contexto de los retiros de fondos de pensiones, el problema del acceso a la vivienda se ha explicado desde la industria inmobiliaria en una relación causal que toma la siguiente forma: (i)existen retiros de fondos desde las AFP; (ii) la introducción de más dinero en la economía hace aumentar la inflación; (iii)el Banco Central reacciona, aumentando la tasa de política monetaria; (iv)la tasa de los créditos hipotecarios aumenta, limitando las posibilidades de acceso a la compra inmobiliaria; (v) las ventas inmobiliarias caen; (vi) el precio de las viviendas aumenta; y (vii) en condiciones de políticas restrictivas, en términos técnicos y urbanos el incremento se hace aún mayor.

Muchos de estos argumentos pueden ser indesmentibles en sí mismos (puntos del i al iv), pero los posteriores (v y vi) dejan demasiadas variables de lado para establecer efectivamente una relación causal. Y lo que es más complicado desde nuestra perspectiva, se generan conclusiones funcionales a la especulación inmobiliaria (vii). Por ejemplo, se asume que la inflación, el precio de la vivienda, y la cantidad de dinero circulante están relacionadas. Esto, que resulta más o menos evidente para bienes de consumo, es mucho más discutible para instrumentos de inversión, como lo es la vivienda en el Chile de hoy. Los precios inmobiliarios se equilibran de forma diferente, ya que el mercado de la vivienda tiene un tipo de competencia monopolística donde la ubicación es clave. Al respecto, quisiéramos aportar con evidencia, explicando de forma empírica los factores que estarían afectando el precio de la vivienda.

El involucramiento del mundo financiero en la oferta y demanda de vivienda se conoce como financiarización [Fernández y Aalbers, 2016]. Esta se centra en la creación de deuda hipotecaria que permite el acceso a la vivienda: una deuda que, mediante intereses, aumenta el capital de las instituciones financieras [Rolnik, 2017]. La política habitacional en Chile ha descansado en el mercado financiero [Hidalgo et al., 2019], tanto para la producción de vivienda como para las clases medias (cerca del 60% de la población). ¿Es posible, entonces, que exista una relación empírica entre el precio de la vivienda, el funcionamiento del mercado financiero y la cantidad de dinero circulante a nivel nacional, en un escenario inflacionario?

Hicimos un ejercicio exploratorio, con datos del Banco Central, para ver la influencia sobre el precio de la vivienda de un conjunto de variables independientes, en datos estacionarios para un periodo significativo de tiempo (2004-2021). El resultado indica que las variaciones del precio de la vivienda tienen una relación explicativa relevante con: el Índice de Precio Selectivo de Acciones (IPSA), el índice de remuneraciones, y la inflación (capturada en la UF). En menor medida, la tasa de política monetaria (TPM) también resultó influir sobre el precio de la vivienda. Los retiros de las AFP, los costos de edificación y las tasas hipotecarias no presentaron grandes influencias sobre el precio en el tiempo observado. Es posible afirmar que tanto la TPM como el IPSA son variables de financiarización: la primera es una variable de fijación de costos de créditos para personas desde el Banco Central, y la segunda, pertenece al proceso de transacciones en la Bolsa de Valores de Santiago, principalmente [1]. El rol de los actores financieros sobre el precio de la vivienda es clave. En un estudio realizado en la comuna de Santiago [Vergara-Perucich y Aguirre-Nuñez, 2020], encontramos que la rentabilidad de comprar para arrendar supera el rendimiento financiero de otros instrumentos de inversión, como los APV, o la mayoría de las acciones de las empresas chilenas. Esto es algo conocido por las grandes empresas inmobiliarias y, especialmente, por los especuladores financieros. Síntoma de este proceso son los fondos de inversión inmobiliarios, que concentran 84 millones de UF para 2021 según la Asociación Chilena de Administradoras de Fondos de Inversión [ACAFI, 2021]. Para dimensionar la magnitud, con este monto se podrían construir 40 mil viviendas en el Gran Santiago (incluyendo la adquisición de suelos) o bien comprar cerca de 17 mil viviendas. Lo importante acá es señalar que el hecho que la vivienda se haya convertido en un activo financiero de renta fija a largo plazo dificulta su acceso universal y empuja su precio al alza. Así, los hogares sufren estos efectos en altos precios de dividendos y arriendos.

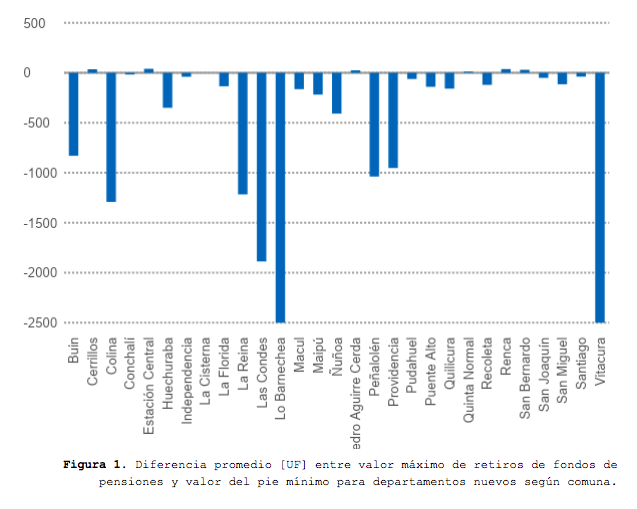

Dicho en simple: no tanto. Incluso recibiendo el máximo posible de los retiros de fondos de pensión (450 UF), no alcanza para pagar el pie de la mayoría de las viviendas disponibles en el mercado actualmente, como se indica en la Figura 1. En muy pocas comunas del Gran Santiago esas 450 UF permiten pagar el pie de una vivienda nueva. Por lo tanto, la «lluvia de plata» tiene otros impactos en el mercado de la vivienda, pero difícilmente es una relación de causalidad directa.

Sin embargo, hay un gran detalle: si hacemos un zoom a las comunas donde estos retiros permitirían pagar un pie de vivienda nos encontramos con las comunas que actualmente cuentan con mayor cantidad de compras realizadas por pequeños y no tan pequeños inversionistas. En inglés son llamados investificators [Hulse y Reynolds, 2018], término que identificapersonas naturales que compran vivienda en lugares donde no vivirían para rentar con los arriendos que pagan otras personas que sí viven en el barrio [revisar serie de CIPER sobre «superdueños»]. Muchos de estos inversionistas ni siquiera saben cómo es la propiedad; si le llega el sol en la tarde, si tiene ventilación, si en ella se escuchan los ruidos del pasillo o si acaso cabe una maleta en el closet. Estos inversionistas inyectan un poder de compra exógeno a los barrios, incrementando la demanda y permitiendo un alza de precios en barrios de menores ingresos, lo cual crea un aumento deslocalizado del valor de arriendo por poderes de compra que no se corresponden con la realidad barrial. Es decir, los antiguos vecinos del barrio sufren un alza en el costo de su vida. Mientras el inversionista evalúa que si con cien millones de pesos de inversión se logra rentar un 12% anual —independiente de si compra tres o cuatro departamentos con esa suma—, el aumento de precios resulta irrelevante para sus intereses, ya que con el elevado déficit habitacional actual siempre va a haber alguien que pague el arriendo para cubrir el dividendo hipotecario. Entonces, el patrimonio de los inversionistas «se paga solo», mientras se renta con dicho capital de forma más estable que con instrumentos financieros riesgosos, aprovechando la plusvalía general de las ciudades; es decir, el hecho de que rara vez el precio de la vivienda deja de subir en el largo plazo.

Entonces, ¿tiene asidero pensar que la responsabilidad de las alzas de precios de la vivienda son los retiros sucesivos de los fondos de pensiones que han ocurrido en el último año? Para empezar, el precio de la vivienda va en subida por sobre el IPC desde hace mucho tiempo. Por otro lado, la explicación de este aumento de costos no tiene que ver con los factores productivos, sino que guarda una relación más larga con la demanda y la competencia en la ciudad entre quienes compran viviendas para usarlas y quienes lo hacen como inversión. La vivienda como inversión opera como activo de renta fija a largo plazo, y se usa como factor de renta. En este contexto financiarizado, para que la vivienda mantenga su rentabilidad es clave que exista un déficit estructural de ella, para así lograr una demanda constante que asegure el negocio de una demanda permanente que supere la oferta. El déficit de vivienda alimenta un modelo de negocios exitoso, del cual rentan desde las AFP o aseguradoras hasta personas con importante capacidad de endeudamiento a largo plazo. Al respecto, creemos que mientras la discusión técnica se centra en suelos o subsidios, el problema persiste y crece lejos del alcance del MINVU o de los mismos desarrolladores de vivienda. Este problema se comienza a instalar en las esferas financieras, y con ello se complejizan las posibilidades de asegurar que las personas tengan acceso a la vivienda. El fenómeno es preocupante, porque afecta directamente a los hogares.

Si bien los bancos y desarrolladores inmobiliarios norteamericanos en la crisis subprime del año 2008 culparon inicialmente a las personas por sus decisiones individuales, finalmente se demostró que el problema estructural estaba en la baja regulación del mercado financiero. El negocio inmobiliario es la principal fuente de las grandes riquezas del mundo, y en un país —aún— de propietarios como Chile, la vivienda es la principal fuente de riqueza de la gran mayoría de los hogares. Por lo tanto, cuestionar la lógica del negocio inmobiliario no es cosa fácil, aunque sí urgente por los impactos sociales y urbanos que genera. Mientras el Estado y las entidades financieras e inmobiliarias no contribuyan activamente a enfrentar este problema, será difícil avanzar en soluciones duraderas. De hecho, creemos que es una bomba de tiempo cuyo desarme depende de la observación crítica y la planificación a largo plazo por el bien común. Es un tema que sin dudas debe reflejarse en la discusión constituyente, legislativa y presidencial en curso.

[1] Detalle metodológico: se realizó un análisis por serie de tiempo semanales entre 2004 y 2021, con datos estacionarios para 9 rezagos por serie de variables endógenas, resultando en que las variaciones de las remuneraciones impactan a la primera semana de una variación relevante sobre el precio de la vivienda (p=0,049), el IPSA impacta sobre el precio de la vivienda a la cuarta semana (p=0,499) y la UF (o inflación) impacta a la quinta semana (p=0,013). La tasa política monetaria presentó influencia relevante al 92,51% al sexto rezago. Se consideró un rezago máximo de 12 por variable estudiada. R2 = 0,644; Durbin-Watson = 1,98.