INVESTIGACIÓN MUNDIAL "FINCEN FILES" APUNTA A JPMORGAN, HSBC Y DEUTSCHE BANK, ENTRE OTROS

Lavado de dinero: Filtración de archivos revela cómo bancos globales consienten a oligarcas, narcos y terroristas

20.09.2020

Hoy nuestra principal fuente de financiamiento son nuestros socios. ¡ÚNETE a la Comunidad +CIPER!

INVESTIGACIÓN MUNDIAL "FINCEN FILES" APUNTA A JPMORGAN, HSBC Y DEUTSCHE BANK, ENTRE OTROS

20.09.2020

Más de 2 mil reportes bancarios filtrados muestran cómo billones de dólares de dinero negro fluyen libremente entre los principales bancos del mundo. Deutsche Bank, Bank of New York Mellon, Standard Chartered, JPMorgan y HSBC son protagonistas de una oscura trama con un punto común: vista gorda de controles al realizar operaciones con dineros provenientes de la corrupción, el fraude, el crimen organizado y el terrorismo. Esta investigación, coordinada por el Consorcio Internacional de Periodistas de Investigación (ICIJ) –del que CIPER es miembro–, y en la que colaboraron 110 medios de 88 países, detectó transacciones por al menos US$ 2 billones entre 1999 y 2017 que fueron clasificadas como actividades potenciales de lavado de activos.

*Crédito imagen de portada: ICIJ / Alicia Tatone – BuzzFeed News

Una filtración de documentos confidenciales del gobierno de Estados Unidos revela que JPMorgan Chase, HSBC y otros grandes bancos hicieron caso omiso a las medidas de combate al lavado de activos y movieron enormes cantidades de dinero ilícito para redes criminales y personajes oscuros que han extendido el caos y socavado la democracia en todo el mundo.

Los archivos muestran que cinco bancos globales –JPMorgan, HSBC, Standard Chartered Bank, Deutsche Bank y Bank of New York Mellon– mantuvieron sus operaciones para poderosos personajes, incluso después de que las autoridades de Estados Unidos los multaran por sus fallas en contener los flujos de dinero negro.

Las agencias de Estados Unidos que luchan contra el lavado de dinero, solo en contadas ocasiones enjuiciaron a los megabancos y las escasas sanciones que recibieron apenas impactaron la avalancha de dinero lavado en el sistema financiero internacional.

En algunos casos, las instituciones bancarias siguieron moviendo fondos ilícitos incluso después de recibir advertencias de cargos criminales por hacer negocios con mafias, estafadores y regímenes corruptos.

JPMorgan, el mayor banco con sede en Estados Unidos, movió dinero para personas y compañías responsables del saqueo masivo de recursos públicos en Malasia, Venezuela y Ucrania, según revelan los documentos filtrados.

El banco también movió más de mil millones de dólares para un financiero prófugo responsable del fraude 1MDB en Malasia (el desfalco estimado en 4,500 millones de dólares de fondos soberanos de ese país), según muestran los archivos, y más de 2 millones de dólares para un joven magnate venezolano de la energía, cuya empresa ha sido acusada de engañar al gobierno de Venezuela y provocar apagones eléctricos que paralizaron gran parte del país.

Según evidencian los registros, durante una década JPMorgan también procesó pagos de más de 50 millones de dólares para Paul Manafort, el antiguo jefe de campaña del presidente estadounidense Donald Trump. El banco movió al menos 6,9 millones de dólares en transacciones de Manafort durante los 14 meses posteriores a su renuncia de la campaña, en medio de acusaciones por lavado de dinero y corrupción derivados de su trabajo con un partido político prorruso en Ucrania.

Transacciones opacas continuaron pasando por cuentas bancarias de JPMorgan, pese a las promesas del banco para mejorar sus controles antilavado como parte de acuerdos que alcanzó con autoridades de Estados Unidos en 2011, 2013 y 2014.

JPMorgan dijo que tiene prohibido contestar preguntas sobre transacciones o sus clientes. Dijo que ha tomado un “rol de liderazgo” en la realización de “investigaciones proactivas de inteligencia” y en el desarrollo de “técnicas innovadoras para ayudar a combatir el crimen financiero”.

HSBC, Standard Chartered Bank, Deutsche Bank y Bank of New York Mellon también continuaron con transacciones sospechosas a pesar de tener los mismos compromisos con las autoridades, según muestran los documentos secretos.

Los documentos filtrados, conocidos como FinCEN Files, incluyen más de 2 mil 100 reportes de actividades sospechosas, que bancos y otras firmas financieras enviaron al Financial Crimes Enforcement Network del Departamento del Tesoro de Estados Unidos. La agencia, más conocida por sus siglas FinCEN, es una unidad de inteligencia en el corazón del sistema global contra el lavado de dinero.

Edificio del FinCEN en Estados Unidos (Crédito: Scilla Alecci / ICIJ).

BuzzFeed News obtuvo los archivos y los compartió con el Consorcio Internacional de Periodistas de Investigación (ICIJ), del que CIPER es miembro, quien organizó un equipo de más de 400 periodistas de 110 medios en 88 países para investigar el mundo de los bancos y el lavado de dinero.

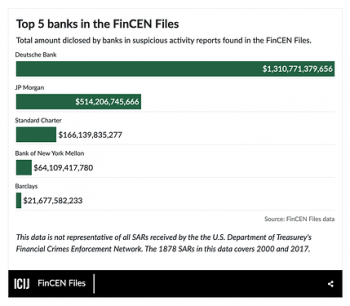

En total, según un análisis del ICIJ, los documentos muestran transacciones por un importe total de al menos 2 billones de dólares, realizadas entre 1999 y 2017, y que las oficinas internas de cumplimiento de las instituciones financieras señalaron como actividades potenciales de lavado de dinero u otra actividad criminal, incluyendo 514 mil millones de dólares de JPMorgan y 1,3 billones de Deutsche Bank. Los reportes de actividades sospechosas reflejan las preocupaciones de los analistas de los bancos y no son necesariamente evidencia de conductas criminales o malas prácticas.

CIPER, en conjunto con el chatbot de noticias Labot, tuvo acceso y revisó todos los reportes filtrados de actividades sospechosas (Sars) relativas a bancos, sociedades y personas ligadas a Chile. Sin embargo, varios de los documentos estaban incompletos y allí no figuraba información indiciaria que posibilitara seguir la ruta de potenciales operaciones ilícitas o de lavado de activos.

Los 2 billones de dólares identificados por ICIJ en transacciones sospechosas y consignados en este grupo de documentos son solo una gota en el océano de dinero sucio que brota de los bancos en todo el mundo. Los FinCEN Files representan menos del 0,02% de los más de 12 millones de reportes de actividades sospechosas que las instituciones financieras enviaron entre 2011 y 2017.

El conjunto de reportes de actividades sospechosas, junto a cientos de archivos con nombres, fechas y cifras, detallan flujos de transacciones potencialmente ilícitas realizadas por clientes de al menos 170 países. Además de los FinCEN Files, el ICIJ y sus socios obtuvieron más de 17 mil 600 archivos adicionales de empleados y denunciantes, documentos judiciales, solicitudes de acceso a la información y de otras fuentes. El equipo entrevistó a centenares de personas, incluyendo a expertos en delitos financieros, funcionarios encargados de hacer cumplir la ley y a víctimas.

Según BuzzFeed News, algunos de los archivos filtrados vienen de las investigaciones del Congreso de Estados Unidos sobre la interferencia de Rusia en las elecciones presidenciales de 2016. Otros derivan de solicitudes de agencias al FinCEN.

Los FinCEN Files ofrecen una visión inédita de la opacidad del sistema bancario internacional, sus clientes anónimos y, en muchos casos, de delitos financieros.

Los documentos muestran cómo los bancos a ciegas mueven dinero entre sus cuentas para personas que no pueden identificar, tardan hasta años en señalar posibles esquemas de lavado de dinero e, incluso, hacen negocios con clientes involucrados en fraudes financieros y en escándalos de corrupción.

Autoridades de Estados Unidos han ordenado a los grandes bancos que reformen sus prácticas. En “acuerdos de procesamiento diferidos”, les impusieron multas de cientos e incluso miles de millones de dólares y los amenazaron con cargos judiciales.

La investigación de 16 meses del ICIJ y sus medios asociados muestra que estas tácticas no han funcionado. Los grandes bancos siguen jugando un papel central en el movimiento del dinero de la corrupción, el fraude, el crimen organizado y el terrorismo.

“Al fallar por completo en prevenir transacciones corruptas a gran escala, las instituciones financieras han abandonado su papel de defensa en primera línea contra el lavado de dinero”, afirmó al ICIJ Paul Pelletier, un ex alto funcionario del Departamento de Justicia de Estados Unidos y fiscal de delitos financieros.

Señaló que los bancos saben que “operan en gran medida en un sistema sin dientes”.

Cinco de los bancos más destacados en los FinCEN Files –Deutsche Bank, Bank of New York Mellon, Standard Chartered, JPMorgan y HSBC– violaron en repetidas ocasiones sus promesas de buen comportamiento, según los archivos confidenciales.

Ranking de los cinco bancos que más figuran en los FinCEN Files.

En 2012, la sede de HSBC en Londres –el banco más grande de Europa–, firmó un acuerdo de procesamiento diferido y admitió que había lavado al menos 881 millones de dólares de grupos criminales de América Latina. Los narcotraficantes usaron cajas especialmente diseñadas para ajustarse a las ventanillas de los cajeros del HSBC; dejaron enormes cantidades de dinero de la droga en el sistema financiero.

Gracias a un acuerdo con los fiscales, HSBC pagó mil 900 millones de dólares. A cambio, el gobierno suspendió las acusaciones y se comprometió a abandonarlas por completo a los cinco años si HSBC cumplía su promesa de combatir agresivamente el flujo de dinero sucio.

Los FinCEN Files muestran que durante esos cinco años de prueba, HSBC siguió moviendo dinero de personajes cuestionados. Algunos sindicados de lavar dinero de Rusia o encabezar una estafa piramidal de Ponzi, y que están siendo investigados en varios países.

A pesar de esto, el gobierno de Estados Unidos permitió que HSBC anunciara, en diciembre de 2017, que había “cumplido con todos sus compromisos” del pacto de procesamiento diferido y que los fiscales habían desistido de los cargos criminales en su contra para siempre.

En un comunicado dirigido al ICIJ, HSBC se negó a contestar las preguntas sobre clientes o transacciones específicas. HSBC dijo que la información del ICIJ es “histórica” y “precede” el plazo de su acuerdo de procesamiento diferido. Durante este tiempo, según el banco, “se embarcó en un viaje de varios años para revisar su capacidad de combatir los delitos financieros… HSBC es una institución mucho más segura de lo que era en 2012”.

HSBC agregó que, cuando retiró la amenaza de cargos criminales contra el banco, el gobierno tuvo acceso a informes de un supervisor que revisó las reformas.

El Departamento de Justicia no quiso contestar preguntas específicas para esta investigación. En un comunicado, un vocero de la división criminal del departamento afirmó: “El Departamento de Justicia respalda su trabajo, y mantiene su compromiso de investigar y perseguir agresivamente los delitos financieros –incluyendo el lavado de dinero–, donde sea que lo encontremos”.

El lavado de dinero no es un crimen sin víctimas.

El libre flujo del dinero sucio sostiene bandas criminales, desestabiliza naciones y fomenta la desigualdad económica global. A menudo, los capitales que son lavados terminan en cuentas de sociedades fantasmas registradas en paraísos fiscales opacos, lo que permite a las élites esconder grandes sumas de dinero y esquivar el radar de las autoridades.

La indagación del ICIJ detectó que los bancos que aparecen en FinCEN Files suelen procesar operaciones para sociedades registradas en jurisdicciones secretas, sin conocer al “beneficiario final” de la cuenta, es decir, a la persona de carne y hueso que está detrás de ella. Los dueños de estas cuentas corporativas tienen direcciones en Reino Unido, Estados Unidos, Chipre, Hong Kong, Emiratos Árabes Unidos, Rusia y Suiza. Al menos el 20% de los reportes tienen un cliente con una dirección en Islas Vírgenes Británicas.

En la mitad de los informes analizados para esta investigación, los bancos no tenían información sobre las entidades involucradas en transacciones y las etiquetaron como “sociedades sin identificar”. En más de 680 informes, las instituciones financieras preguntaron por más información sobre estas sociedades y en más de 160 ocasiones otros bancos no respondieron. Algunos bancos o filiales en países como Suiza, apelaron a leyes nacionales sobre el secreto bancario para negar la información.

Estimaciones de la Oficina de Naciones Unidas sobre Drogas y Crimen (ONUDC) estiman que 2,4 billones de dólares de fondos ilícitos son lavados cada año, cifra equivalente a casi el 2,7% de todos los bienes y servicios que se producen cada año en el mundo. La agencia de Naciones Unidas estima que las autoridades detectan menos del 1% del dinero sucio.

“Todos lo están haciendo mal”, admitió en una entrevista con ICIJ David Lewis, secretario ejecutivo de Financial Action Task Force, una organización de gobiernos con sede en París, que aspira a establecer estándares internacionales contra el lavado de dinero.

Los informes de evaluación por países que realiza su organización en la práctica muestran poca mejora. Muchos países parecen estar más preocupados por cómo lucen en el papel que por acabar realmente con el lavado de dinero, afirmó.

Una asociación de los principales bancos del mundo incluso se quejó el año pasado de que los reguladores se centran más en el “cumplimiento técnico” que en asegurarse que los sistemas “realmente estén marcando la diferencia a la hora de luchar contra el crimen financiero”.

Para algunas instituciones financieras, el cliente problemático es otro banco.

Una mañana de 2003 Steven Averbach estaba en el autobús número 6 en Jerusalén, cuando un hombre corrió detrás para treparse.

“Había demasiadas cosas fuera de lugar” respecto al hombre, recordó Averbach, quien creció en New Jersey (Estados Unidos) y emigró a Israel cuando era adolescente. El hombre vestía unos largos pantalones negros, una camisa blanca y una chaqueta negra, el típico atuendo de un judío ortodoxo, pero llevaba “zapatos de punta” que no encajaban con esa vestimenta, y su chaqueta estaba abultada. En su mano derecha había un dispositivo que parecía un timbre.

Averbach, que anteriormente había trabajado como instructor jefe de armamento para la policía de Jerusalén, sacó su arma. Cuando el ex policía se volvió hacia el hombre, este “se inmoló”, según testificó Averbach más tarde en una declaración en video.

La explosión mató a siete personas e hirió a otras 20, dejando a Averbach paralítico del cuello para abajo. Murió en 2010 a consecuencia de sus heridas.

En aquel entonces, él y su familia se convirtieron en partes demandantes de un proceso judicial en Estados Unidos, acusando a una institución financiera de Jordania, el Arab Bank, de mover fondos que ayudaron a financiar el atentado del autobús y otros ataques terroristas.

Los FinCEN Files muestran que, a medida que el litigio arrojaba sombra sobre el Arab Bank, un banco más grande e influyente aparecía como beneficiario: el Standard Chartered, con sede en Reino Unido.

En 2005, las autoridades encontraron deficiencias en los controles del Arab Bank contra el lavado de dinero y le obligaron a reducir sus transferencias de dinero en dólares. Inmediatamente, el Standard Chartered ayudó a los clientes del banco jordano a acceder al sistema financiero de Estados Unidos.

Standard Chartered mantuvo su relación con el Arab Bank mientras la demanda se tramitaba en los tribunales de Estados Unidos, e incluso después de que las autoridades estadounidenses le ordenaran que detuviera las transacciones para clientes sospechosos.

En 2012, las autoridades de Nueva York concluyeron que el Standard Chartered había “conspirado con el gobierno de Irán” para mover 250 mil millones de dólares a cambio de “cientos de millones de dólares en comisiones”, con lo que dejaron “el sistema financiero estadounidense vulnerable a terroristas, traficantes de armas, narcotraficantes y regímenes corruptos”. Ese año, el Standard Chartered pagó multas por 670 millones de dólares en acuerdos con autoridades.

Pese a sus promesas de mantenerse alejado de clientes sospechosos, entre septiembre de 2013 y septiembre de 2014, el Standard Chartered procesó 2.055 transacciones de clientes del Arab Bank, por un importe total de más de 24 millones de dólares, según muestran los FinCEN Files.

A finales de septiembre de 2014, el banco Standard Chartered tuvo otra razón para alejarse del Arab Bank. En la demanda derivada del atentado contra el autobús de Jerusalén y de otros ataques, un jurado de Brooklyn determinó que el Arab Bank a sabiendas apoyó el terrorismo, pues bajo el maquillaje de donaciones, envió dinero al Hamas, el grupo militante palestino que Estados Unidos clasifica como organización terrorista.

Más de un año después, empleados del área de cumplimiento del Standard Chartered enviaron al FinCEN un reporte de actividad sospechosa relativo a los acuerdos del banco con el Arab Bank y expresaron su preocupación por “el potencial financiamiento del terrorismo”.

Pero esto no fue el final.

Después del veredicto y hasta febrero de 2016, Standard Chartered movió casi 12 millones de dólares adicionales para clientes del Arab Bank, según un reporte de seguimiento de actividades sospechosas incluido en los FinCEN Files.

Muchas transferencias se referían a “beneficiencia”, “donaciones”, “apoyo” o “regalos”, señaló el banco. El informe de seguimiento advirtió que los registros de pagos agudizaron la preocupación –como en el caso judicial de Brooklyn– de que “actividades ilícitas” estaban siendo financiadas «bajo la apariencia de la beneficiencia”.

El fallo civil contra el Arab Bank se anuló cuando un tribunal de apelación encontró fallas en las instrucciones del jurado de primera instancia. El Arab Bank alcanzó posteriormente un acuerdo con casi 600 víctimas y familiares por una cantidad no revelada.

En una declaración, el Arab Bank dijo a ICIJ que “aborrece el terrorismo y no apoya ni alienta actividades terroristas”. El banco dijo que las acusaciones en su contra tienen cerca de 20 años, en una época en la que las leyes, las herramientas y las tecnologías antilavado eran distintas a las actuales.

“En cada país en el que opera, el Arab Bank tiene buenas evaluaciones de las autoridades y cumple con las leyes antiterroristas y antilavado”, dijo el banco. Las restricciones que las autoridades de Estados Unidos impusieron al banco en 2005 fueron levantados en 2018.

El Standard Chartered dijo a la BBC, socio de ICIJ, que “inició la clausura de una cuenta” relacionada con Arab Bank poco tiempo después del juicio. “Este proceso puede tomar tiempo a veces”, señaló el banco, “pero de todas maneras el banco sigue cumpliendo con sus obligaciones” mientras existan cuentas.

El Arab Bank subrayó que “goza de una relación de larga duración con Standard Chartered” que “continúa a la fecha”. El Standard Chartered ya no procesa transacciones en dólares para Arab Bank, pero le sigue proveyendo de servicios bancarios, dijo el banco a ICIJ.

Los bancos mueven dinero sospechoso porque es rentable: pueden completar sus resultados finales con las comisiones que cobran cada vez que el dinero se mueve en sus cuentas. JPMorgan, por ejemplo, ganó cerca de 500 millones de dólares como banco del estafador Bernie Madoff, según los documentos de la bancarrota generada por el colapso de su multimillonario esquema Ponzi.

Tratar con clientes turbios tiene sus riesgos. En 2011, JPMorgan pagó 88 millones 300 mil dólares por violar las sanciones económicas contra Irán y otros países sujetos a embargo de Estados Unidos. En 2013, funcionarios del Tesoro sancionaron al banco con una orden de “cese y desistimiento”, que detalló “deficiencias sistémicas” en sus medidas contra el blanqueo de dinero y apuntó que el banco había “fallado a la hora de identificar volúmenes significativos de actividades sospechosas”.

En enero de 2014, el banco pagó otros 2 mil 600 millones de dólares para cerrar investigaciones sobre su papel en el esquema de Madoff. Tan solo en ese trimestre, JPMorgan registró más del doble en ganancias y ese año sus beneficios rondaron los 22 mil millones de dólares. Madoff se declaró culpable y cumple una sentencia de 150 años en una prisión federal.

Luego de estas acciones delictivas, JPMorgan siguió moviendo dinero para personas envueltas en supuestos delitos financieros, según muestran los FinCEN Files.

Fue el caso de Jho Low, un banquero acusado por las autoridades de varios países de diseñar un fraude de 4 mil 500 millones de dólares a partir de un fondo de desarrollo económico de Malasia, llamado 1Malaysia Development Berhad, o 1MDB. Low movió mil 200 millones de dólares a través de JPMorgan entre 2013 y 2016, según muestran los archivos.

En un primer momento, Low ganó popularidad por salir de fiesta con Paris Hilton, Leonardo DiCaprio y otros famosos. Una noche, en un club de la Costa Azul francesa, participó en una puja por un lote de champán Cristal, y ganó la subasta con una oferta final de 2 millones de euros, según Billion Dollar Whale, un libro sobre la estafa de 1MDB.

Jho Low. Crédito: AsiaTimes.com

A principios de 2015 salió por primera vez en los medios de comunicación, como figura clave del escándalo 1MDB, también conocido como “el atraco del siglo”. Singapur emitió una orden de arresto en abril de 2016. Autoridades de Estados Unidos, Malasia y Singapur todavía tratan de capturarlo.

JPMorgan también movió dinero de empresas y personas relacionadas con escándalos de corrupción en Venezuela y participó en una las peores crisis humanitarias del mundo. Uno de cada tres venezolanos no tiene acceso a comida suficiente, según informó la Organización de las Naciones Unidas este año, y millones han huido del país.

Uno de los venezolanos que recibió ayuda de JPMorgan fue Alejandro ‘Piojo’ Isturiz, un exfuncionario acusado en Estados Unidos de participar en un esquema internacional de lavado de dinero. Los fiscales de ese país acusaron que, entre 2011 y 2013, Isturiz y otros cobraron sobornos para manipular los contratos de energía del gobierno. El banco movió más de 63 millones de dólares para empresas relacionadas con Isturiz entre 2012 y 2016, según muestran los FinCEN Files.

Los archivos confidenciales también muestran que JPMorgan proveyó de servicios bancarios a Derwick Associates, una empresa energética que ganó miles de millones de dólares en contratos públicos para reparar la defectuosa red eléctrica de Venezuela. Un análisis realizado en 2018 por la oficina venezolana de Transparencia Internacional concluyó que esta empresa falló a la hora de suministrar la potencia eléctrica esperada y además sobrefacturó al gobierno de Venezuela al menos 2 mil 900 millones de dólares.

Alejandro Betancourt gozaba de sus veinte años cuando fundó Derwick con un primo más joven.

Desde al menos 2011, notas periodísticas acusaban a los primos y Derwick; posteriormente, la empresa presentó una demanda en la cual alegaba que era víctima de una campaña de difamación que la identificaba falsamente de ser parte de un “grupo criminal”. La demanda se resolvió sin que hasta ahora se conozcan detalles.

Los FinCEN Files muestran que Derwick utilizó cuentas en JPMorgan para mover al menos 2,1 millones de dólares entre 2011 y 2012, y que al menos en 2013 el banco procesó otras transacciones de cantidades no detalladas para Derwick y sus directivos.

Un abogado de Betancourt afirmó: “Mi cliente niega cualquier mala práctica”.

En un comunicado genérico, JPMorgan señaló que, en 2014 había reconocido que necesitaba mejorar sus controles antilavado y que desde entonces invirtió “numerosos recursos” en ese sentido.

“Hoy se dedican miles de empleados y cientos de millones de dólares para apoyar los esfuerzos de las fuerzas de la ley y orden y la seguridad nacional”, afirmó el banco.

Los documentos confidenciales muestran cómo los bancos que manejan transacciones internacionales a menudo desconocen con quién están tratando, incluso cuando mueven cientos de millones de dólares.

Es el caso de una misteriosa sociedad fantasma llamada ABSI Securities, que movió más de mil millones de dólares en transacciones a través de JPMorgan entre enero de 2010 y julio de 2015, según muestran los FinCEN Files.

Esta cantidad incluía transacciones realizadas a través de una cuenta bancaria abierta en JPMorgan –que ABSI cerró en 2013–, y de cuentas intermediarias con las cuales JPMorgan procesa transacciones en dólares para bancos extranjeros.

En 2015, los supervisores del banco con sede en Columbus, Ohio, decidieron averiguar quién era el beneficiario real de ABSI, después que un medio de noticias ruso informara que la sociedad estaba vinculada a un oscuro personaje llamado Semion Mogilevich, descrito como el “Jefe de jefes” de los grupos mafiosos de Rusia.

En 2009, cuando el FBI colocó a Mogilevich en su lista de las 10 personas más buscadas, afirmó que su red criminal estaba involucrada en el tráfico de armas y drogas, extorsión y asesinatos. La señal distintiva que este ucraniano corpulento, y fumador empedernido, utiliza para neutralizar a un enemigo es el coche bomba, según informó The Guardian.

Semion Mogilevich. Crédito: bustle.com

Los archivos muestran que los empleados del banco buscaron en vano en sus documentos sobre la sociedad de papel, incapaces de determinar quién se escondía detrás o cuál era su verdadero propósito.

Mientras estos detalles todavía son poco claros, JPMorgan tuvo otras razones para poner la lupa sobre ABSI años antes: operó como una sociedad fantasma en Chipre, una jurisdicción considerada como uno de los principales centros de lavado de dinero en aquel momento, y que movía cientos de millones de dólares a través de JPMorgan.

Mogilevich apareció en “Los más buscados del mundo”, una serie documental de Netflix publicada en agosto. A través de un vocero, dijo que no tenía conocimiento sobre ABSI. No pudo ser contactado para dar su punto de vista. Anteriormente había dicho: “No soy el líder o un participante activo de ningún grupo criminal”.

Con base en informes de actividades sospechosas, en 2018 BuzzFeed reveló una serie de pagos secretos a sociedades de papel controladas por Paul Manafort. Como resultado de estas revelaciones, Manafort está cumpliendo una pena de arresto domiciliario.

En enero de este año, una ex funcionaria del Departamento del Tesoro de Estados Unidos, Natalie Mayflower Sours Edwards, fue declarada culpable del cargo de conspiración tras divulgar ilegalmente reportes de actividades sospechosas del FinCEN a BuzzFeed News.

BuzzFeed no ha hecho ningún comentario sobre su fuente de información.

FinCEN y las otras agencias americanas juegan un papel importante en el combate global contra el lavado de dinero, en gran parte porque los lavadores y otros delincuentes comparten el mismo objetivo que otros muchos clientes bancarios que operan entre fronteras: convertir su dinero a dólares, la moneda global “de facto”.

Por realizar este truco, un pequeño grupo de bancos con importantes operaciones en Nueva York, en su mayoría estadounidenses y europeos, amasan fortunas en comisiones, aprovechando su privilegiado acceso a la Reserva Federal de Estados Unidos.

La ley de Estados Unidos confía a los bancos la responsabilidad de ser la primera línea en la prevención del lavado de dinero, y ello a pesar de que su mayor interés es que el dinero –sucio o limpio– se esté moviendo. Aunque los bancos están autorizados a detener una transacción si parece sospechosa, no están obligados a hacerlo: simplemente tienen que presentar un informe de actividad sospechosa al FinCEN.

El FinCEN, con aproximadamente 270 empleados, recopila y analiza más de 2 millones de informes de actividad sospechosa cada año, procedentes de bancos y otras firmas financieras. Comparte información con otras agencias estadounidenses y con unidades de inteligencia financiera de otros países.

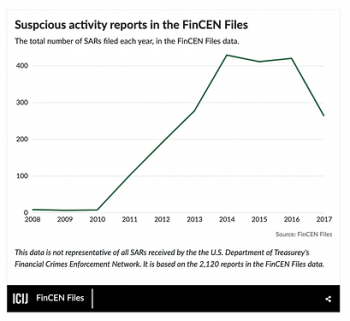

Reportes de actividad sospechosa en los FinCEN Files.

Dentro de los grandes bancos, los protocolos de detección de flujos ilícitos de dinero dependen de personal con exceso de trabajo y falta de recursos. En general, trabajan en oficinas internas lejanas de la sede central y con poca influencia dentro de sus organizaciones.

Los FinCEN Files muestran que las investigaciones que realizan los empleados de cumplimiento (compliance) de los grandes bancos para determinar quién está detrás de transferencias de cientos de millones de dólares se limitan generalmente a búsquedas básicas de Google.

Así, a menudo envían reportes de actividad sospechosa después que una transacción o un cliente aparece en una nota periodística negativa, o de una investigación del gobierno. En general, para entonces el dinero ya está lejos.

En entrevistas con el ICIJ y BuzzFeed, más de una docena de antiguos empleados de cumplimiento en HSBC cuestionaron la eficacia de los programas antilavado del banco. Algunos dijeron que el banco solo les daba herramientas para dar una mirada superficial sobre los grandes flujos de dinero, y que las oficinas del HSBC fuera de Estados Unidos los ignoraban cuando solicitaban información sobre quién se escondía detrás de las grandes transacciones.

“Ellos decían: ‘Claro, te volveremos a contactar’. Pero nunca se ponían en contacto de nuevo”, recuerda Alexis Grullon, quien supervisó la actividad sospechosa internacional para HSBC en Nueva York entre 2012 y 2014.

HSBC

En una demanda presentada en diciembre de 2019 en un tribunal federal de Nueva York, empleados del Standard Chartered Bank que se opusieron a dejar pasar transacciones ilegales, denunciaron amenazas, acosos y despidos.

Los demandantes, Julian Knight y Anshuman Chandra, afirman que debieron abandonar sus trabajos en el banco, luego de que los directivos se enteraran de que habían cooperado con una investigación del FBI sobre transferencias de dinero que Standard Chartered había realizado a través de empresas de Irán, Libia, Sudán y Myanmar, sancionadas por Estados Unidos.

Según la demanda, el Standard Chartered participó en un “esquema de lavado de dinero altamente sofisticado”: alteró los nombres de las partes sujetas a sanciones en Estados Unidos en los documentos de las transacciones, y creó una artimaña tecnológica que permitió que estas transacciones ilegales pasaran desapercibidas ante el Banco de la Reserva Federal de Estados Unidos.

Chandra, quien trabajó en la filial del banco en Dubai entre 2011 y 2016, concluyó que la evasión a las sanciones ayudó a financiar ataques terroristas “que mataron e hirieron a soldados que servían en la coalición liderada por Estados Unidos, así como a muchos civiles inocentes”.

La demanda plantea que el esquema permitió al banco beneficiarse de la “alta prima” que Irán y sus agentes estaban dispuestos a pagar para convertir los riales iraníes –la moneda de ese país, depreciada y bajo una sanción impuesta por el gobierno de Estados Unidos– en dólares.

“Puedes ejecutar un programa como este probablemente durante unos pocos meses sin ser detectado si se trata de un grupo pequeño el que lo coordina dentro del banco”, manifestó Chandra en una entrevista con BuzzFeed, socio del ICIJ. “Pero algo como esto sucedió durante años y generó miles de millones de dólares. Alguien en la cúpula debió haberse preguntado: ¿Cómo estamos ganando este dinero?”.

Chandra y Knight afirman que, cuando asumió las sanciones como parte de su acuerdo de procesamiento diferido de 2012 con las autoridades de Estados Unidos, el banco admitió sólo una parte de sus incumplimientos y mintió sobre la fecha en la que se detuvieron las transacciones ilegales.

La agencia prorrogó el periodo de prueba del banco una y otra vez durante varios años. Finalmente, en 2019, el banco pagó mil 100 millones de dólares más por sus reiterados incumplimientos de sanciones contra Irán y otros países, y acordó ampliar su pacto de procesamientos diferidos por dos años más.

El Standard Chartered no contestó a las preguntas remitidas por el ICIJ y sus colaboradores sobre las declaraciones de sus antiguos empleados. En documentos judiciales, Standard Chartered afirmó que estas alegaciones son inverosímiles y sin mérito.

La joven de 21 años, Olesia Zhukovska, recibió una bala cuando luchaba contra la corrupción en Ucrania.

Había trabajado como enfermera en Ucrania occidental a finales de 2013 cuando estallaron las protestas en el corazón de la capital, Kiev. Durante el régimen del presidente Viktor Yanukovych, miles de millones de dólares salieron de contrabando del país a través de cuentas en los bancos más grandes del mundo.

Los manifestantes protestaron por la inclinación de sus líderes hacia Rusia y la corrupción al más alto nivel que estaba arruinando la economía del país, sus colegios y su sistema sanitario. Los ucranianos morían, dijeron los abogados de los pacientes, porque personas de alto nivel robaban el dinero destinado a medicamentos e insumos para salvar vidas.

Zhukovska dice que no podía pagar un soborno de 3 mil dólares para conseguir un trabajo en un hospital de ciudad. En cambio, trabajó en un centro sanitario rural sin calefacción ni medicinas. “Nada”, afirmó. La estructura “parecía una ruina antigua”.

En diciembre de 2013 se unió a las crecientes protestas antigubernamentales en Kiev: se ofreció como voluntaria para atender a los manifestantes heridos por las fuerzas del gobierno.

El 20 de febrero de 2014, aplicaba vendas cuando la bala de un francotirador le atravesó el cuello. La bala pasó a menos de una pulgada de su arteria carótida, cuenta.

Mientras una ambulancia la llevaba al hospital, tuiteó: “Me muero”.

Fue el día conocido como la “Masacre de los francotiradores”. Cuando acabó ese día, Zhukovska sobrevivió, pero docenas de personas fueron asesinadas por francotiradores de la policía, quienes arrojaron fuego sobre los manifestantes desde tejados.

La historia de lucha y dolor de Zhukovska es parecida a las historias del ciudadano medio alrededor del mundo que sufre mientras políticos corruptos y sus allegados –en Ucrania y en otros lugares– se enriquecen con la ayuda de bancos de renombre con presencia mundial.

A principios de 2014, la joven enfermera aún se curaba en el hospital cuando Yanukovych escapó del país. Lo mismo hizo su asesor más cercano, el jefe de gabinete Andriy Klyuyev, quien había destacado como un despiadado rostro de la represión.

Viktor Yanukovych

Ambos acabaron en el exilio en Rusia; ambos son buscados por las autoridades ucranianas y enfrentan sanciones del gobierno de Estados Unidos, que les acusa de malversar fondos públicos y de subvertir la democracia de su país.

Una investigación posterior estableció que Activ Solar, una empresa de energía solar gestionada por la familia de Klyuyev, ganó cientos de millones de dólares en supuestos préstamos de bancos públicos estatales. Sus activos se canalizaron a través de una red de sociedades offshore controladas por miembros de la familia Klyuyev, según un informe de la Unidad de Inteligencia Financiera de Ucrania.

El caso Activ Solar formó parte de una orgía de corrupción bajo el mandato de Yanukovych, que incluyó una red de sociedades vinculadas al hermano de Klyuyev, Serhiy, la compra del palacio presidencial de Ucrania y del Monasterio Mezhyhirya, donde Yanukovych vivía, por un módico precio. El palacio, que contaba con un zoológico completo con avestruces y una réplica de un galeón español para hacer cruceros en el río Dnieper, se convirtió en un símbolo de la decadencia del régimen.

Como siempre, los ingresos derivados de la corrupción necesitan un lugar para esconderse. En su camino, muchos pasaron por Manhattan.

En enero de 2010, mientras Yanukovych ganaba la primera ronda de las elecciones presidenciales de Ucrania, alguien inscribió una compañía en el registro mercantil de Reino Unido –llamado Companies House–, una agencia gubernamental criticada durante mucho tiempo por otorgar legitimidad a sociedades con propietarios ocultos.

La nueva sociedad, NoviRex Sales LLP, afirmó que se dedicaba al negocio de los “electrodomésticos”, pero su papeleo sugería que algo más estaba sucediendo.

La sociedad registró su dirección oficial en una pequeña tienda de Cardiff, Gales. Ahora ocupada por un salón de manicure, esta misma dirección ha sido usada por centenares de sociedades registradas en Companies House.

Los propietarios de NoviRex eran otras dos compañías, ambas registradas en las Islas Vírgenes Británicas sin dueños claros. Estas mismas dos sociedades de BVI aparecían como dueñas de miles de compañías más de Companies House, muchas registradas en la misma tienda de Cardiff.

Los registros muestran que las dos compañías que poseía NoviRex también eran, a la par, propietarias de empresas vinculadas a presuntas manipulaciones y otros actos corruptos, gran parte de ellos centrados en Ucrania.

Los FinCEN Files evidencian que NoviRex pronto empezó a gestionar pagos de elevados montos y con frecuencia. Para un negocio local de electrodomésticos, algunas de las justificaciones que NoviRex proporcionó para los pagos eran extrañas: 200 mil dólares en “lencería” para una sociedad de Islas Vírgenes Británicas; 34 mil dólares en “pegatinas para el teclado” de una firma de Hong Kong; cerca de 400 mil dólares en “botas hasta la rodillas” de otra sociedad de Hong Kong.

Mientras NoviRex movía millones de dólares a través del sistema bancario global, sus estados financieros indicaban que básicamente estaba moribunda, pues gastaba menos de 2 mil 500 dólares al año.

NoviRex envió todos sus pagos a través de bancos en jurisdicciones conocidas como centros de lavado de dinero, como el ABVL Bank de Letonia.

Pero para mover dólares, NoviRex necesitaba más que unos dudosos bancos letones: requería de una institución global con acceso a cuentas en la filial de Nueva York del Sistema de la Reserva Federal de Estados Unidos. NoviRex necesitaba a JPMorgan Chase.

Con raíces que se remontan a las figuras de Aaron Burr y Alexander Hamilton de la era de la Revolución de Estados Unidos, el gigante bancario mundial proporcionó a ABLV una cuenta en dólares estadounidenses en Nueva York que permitió al banco letón también ofrecer cuentas en dólares a sus propios clientes, incluido NoviRex.

Si bien la USA Patriot ACT de 2001 obligó a los bancos a verificar cuidadosamente a sus socios bancarios extranjeros, JPMorgan intensificó el negocio de suministro de cuentas en dólares estadounidenses: en 2003, se había convertido en el líder global de la “banca intermediaria”, procesando más de 2 billones de dólares cada día para clientes de 3 mil 500 bancos extranjeros de 46 países, incluida Europa del Este, donde la ley era débil y la corrupción rampante.

En 2004, el FinCEN emitió una alerta a los bancos globales sobre los bancos de Europa del Este y sus clientes de sociedades de papel. Informó que 4 mil millones de dólares se habían calificado como transacciones sospechosas desde 1996.

En 2005, el año en el que Jamie Dimon fue nombrado consejero delegado de JPMorgan, el FinCEN advirtió de que los bancos letones y su “considerable” base de clientes no letones “continúan representando un riesgo significativo de blanqueo de dinero”. FinCEN afirmó: “Muchas de las instituciones letonas no parecen servir a la comunidad letona, sino a sospechosas sociedades de papel privadas extranjeras”. FinCEN afirmó que los 23 bancos de Letonia poseían entonces unos 5 mil millones de dólares en depósitos de personas “no residentes”, principalmente de Rusia y otras partes de la antigua Unión Soviética.

Este era el mercado de JPMorgan.

Al permitir una transferencia, un banco intermediario deduce la cantidad de la transferencia en la cuenta del banco de origen; lo incorpora a la cuenta del banco receptor, y cobra una comisión. En algunos casos, JPMorgan convertía pagos realizados desde una cuenta en moneda local, el hryvnia de Ucrania por ejemplo, a dólares para luego enviarlos a la cuenta receptora. Esto generaba más comisiones para JPMorgan.

JPMorgan estaba abriendo las puertas del sistema para sus clientes, incluyendo sociedades de papel anónimas como NoviRex.

JPMorgan

A cambio de este poder de control, y las comisiones que acarrea, la Ley de Estados Unidos exige a JPMorgan y otros bancos similares controlar cada transacción autorizada a petición de bancos extranjeros. También a examinar a los bancos extranjeros con los que hacen negocios.

Una investigación posterior encontró que el 90% de los clientes de ABLV eran considerados “de alto riesgo” por el propio ABLV, principalmente porque eran sociedades de papel registradas en jurisdicciones secretas.

Algunas de estas empresas de fachada movían miles de millones de dólares relacionadas con actividades de corrupción en Ucrania. Los reguladores estadounidenses concluyeron que ABLV había institucionalizado el lavado de dinero como “un pilar de los negocios del banco”, realizado ventas agresivas de esquemas de lavado de dinero a clientes y producido documentación fraudulenta de “la mayor calidad” para apoyar estos esquemas. A la par, sobornaba a funcionarios letones para proteger al banco de cualquier amenaza sobre su modelo de negocio.

Dos expertos en delitos financieros que comprobaron las transacciones de NoviRex a petición del ICIJ, afirmaron que las señales de lavado de dinero eran claras. NoviRex se había comportado como ningún negocio legítimo lo hubiera hecho.

“Si yo estuviera en JPMorgan y viera esto, estaría pensando: ‘Esto es horroroso’”, afirmó Martin Woods, uno de los expertos y antiguo policía en Reino Unido. “¿Qué empresa normal compra ordenadores, lencería y cubos?”.

A principios de 2014, mientras los ciudadanos llenaban las calles para protestar contra Yanukovych, Klyuyev y otros líderes gubernamentales, NoviRex había movido más de 188 millones de dólares.

Mientras tanto, JPMorgan estaba avanzando. A finales de 2014 había cerrado cuentas vinculadas a unos 500 bancos internacionales, incluyendo bancos de Letonia, de acuerdo con un empleado de un grupo de intercambio bancario letón.

En un informe de diciembre de 2014 a sus accionistas, el banco admitió “errores realizados y lecciones aprendidas de nuestras experiencias como banca corresponsal extranjera”. “Cada empresa tiene errores (y nosotros hemos cometido unos cuantos), pero el sello de una gran empresa es lo que hace en respuesta”, escribió Dimon, el CEO, en una carta. No mencionó Ucrania ni Letonia, o ABLV o NoviRex.

Tampoco mencionó que, justo antes del cierre, los reguladores de Estados Unidos habían emitido una evaluación aterradora sobre las salvaguardas contra el blanqueo de dinero de JPMorgan y ordenado al banco que revisara sus prácticas de banca intermediaria.

Por aquel entonces, la hacienda de Ucrania había sido saqueada y JPMorgan había embolsado los honorarios. El grupo de servicios de tesorería de JPMorgan, la matriz de su negocio de banca corresponsal, informó sobre un beneficio de 4 mil 130 millones de dólares en 2013. La remuneración total de Dimon en 2014 fue de 20 millones de dólares.

La historia de NoviRex pudo haber acabado aquí. Pero en noviembre de 2016, Donald Trump fue elegido el 45º presidente de Estados Unidos. Justo después, el Departamento de Justicia nombró a Robert Mueller como fiscal especial para investigar la interferencia del gobierno de Rusia en las elecciones y otros asuntos relacionados con Trump y sus socios.

Uno de estos socios era Paul Manafort, quien fuera jefe de la campaña presidencial de Trump.

Manafort también trabajó como consultor y lobista para el antiguo presidente de Ucrania, Yanukovych. Los FinCEN Files muestran que empleados de la oficina de cumplimiento de JPMorgan en Columbus, Ohio, se mostraron preocupados por investigaciones de la prensa de Ucrania sobre pagos secretos realizados a sociedades pantallas manejadas por Manafort y maquillados como compras de material informático.

El banco advirtió que NoviRex había realizado estos pagos.

A medida que se intensificaba el escrutinio sobre los acuerdos extranjeros de Manafort, según muestran los FinCEN Files, JPMorgan envió más informes de actividad sospechosa, en los cuales detalló –años después de los hechos– pagos por millones de dólares al consultor, sus socios y sus negocios.

En el juicio contra Manafort de 2018, el nombre de NoviRex surgió como una de las muchas sociedades de papel que los oligarcas ucranianos utilizaron para canalizar los pagos del trabajo de cabildeo político de las propias empresas fantasmas de Manafort. En total, NoviRex pagó de forma secreta 4 millones 190 mil dólares a Manafort en nombre del Partido de las Regiones de Yanukovych.

Paul Manafort.

Al final, Manafort fue condenado por fraude bancario, por no haber informado de una cuenta bancaria extranjera y por otros delitos.

En una de las sesiones judiciales contra Manafort, su antiguo socio de negocios, Rick Gates, reveló finalmente la identidad de la persona detrás de NoviRex: Klyuyev, la mano derecha de Yanukovych.

La ayuda de JPMorgan permitió a la sociedad de Klyuyev no aparecer nunca durante el juicio.

En total, según muestran los FinCEN Files, entre 2010 y 2015 JPMorgan ejecutó 706 transacciones por un importe total de al menos 230 millones de dólares para NoviRex. La mayor parte de este dinero fue a parar a sociedades registradas en paraísos fiscales secretos.

En 2018, FinCEN declaró a ABLV una “preocupación de primer orden en lavado de dinero” que había movido “miles de millones de dólares” para magnates ucranianos acusados de extraer activos estatales. El FinCEN prohibió a los bancos de Estados Unidos facilitar acceso a ABLV a cuentas intermediarias de Estados Unidos; un paso conocido en círculos financieros como la “pena de muerte”. ABLV está ahora en liquidación, y algunos de sus ejecutivos han sido arrestados por las autoridades letonas.

En respuesta a preguntas de ICIJ, un vocero de ABLV dijo que durante la fase de liquidación, un auditor está llevando a cabo una revisión de los ex clientes del banco y sus transacciones. Añadió: “No podemos hacer comentarios públicos sobre una persona física o moral”.

El dinero llegaba de California, Perú, Bolivia, China y otros lugares donde familias de bajos ingresos estaban dispuestas a invertir sus modestos ahorros –2 mil, 5 mil o 10 mil dólares– en un fondo de inversión que, esperaban, les cambiaría la vida.

Con tan solo pulsar una tecla, el dinero de los inversionistas se canalizó a través de operaciones en Nueva York del gigante bancario global HSBC. Luego se diversificó por todo el mundo a través de cuentas en las oficinas de HSBC en Hong Kong.

Como otros tantos engañados por el esquema Ponzi de World Capital Market (WCM), Reynado Pacheco, un padre de 44 años de Santa Rosa, California, promocionó la operación ante su familia y sus conocidos. Cuando se empezó a vislumbrar que WCM era un fraude, uno de los desafortunados inversionistas al que había convencido de confiar su dinero se suicidó.

Tres hombres lo secuestraron y golpearon su cabeza con piedras, dejándolo muerto en un arroyo, sus manos atadas a su espalda con cinta y cordones de zapatos.

Miles de víctimas perdieron al menos 80 millones de dólares en el fraude.

Los FinCEN Files muestran que HSBC siguió moviendo dinero para el fondo, incluso cuando las autoridades de tres países ya investigaban a la compañía, y a pesar de que los analistas del banco sabían que se trataba de un esquema Ponzi. Más de 30 millones de dólares vinculados con WCM transitaron por el banco entre 2013 y 2014, en un momento en el que HSBC estaba a prueba. Incluso, cuando la Comisión Bancaria y de Valores de Estados Unidos congeló los activos de la compañía, la cuenta de WCM en la oficina de HSBC en Hong Kong seguía activa.

De acuerdo con documentos judiciales presentados por los abogados con el objetivo de recuperar el dinero de las víctimas del fraude, WCM sacó más de 7 millones de dólares de su cuenta durante la semana siguiente al congelamiento, dejándola en cero.

WCM no fue la única compañía ligada a actividades criminales que movió dinero a través de HSBC durante el periodo de prueba de cinco años que las autoridades de Estados Unidos dieron al banco para reforzar sus medidas de combate al lavado de dinero, en el marco del “acuerdo de procesamiento diferido” de 2012.

La oficina del banco en Hong Kong, por ejemplo, procesó más de 900 millones de dólares en transacciones relacionadas con sociedades fantasmas vinculadas a documentos judiciales e informes mediáticos de posibles redes criminales, según un análisis del ICIJ.

Fiscales y otros funcionarios estadounidenses han elogiado los acuerdos de procesamiento diferido para detener el blanqueo de dinero. Los describen como herramientas efectivas para que los grandes bancos dejen de trabajar para delincuentes.

Cuando las autoridades anunciaron el acuerdo de procesamiento diferido del Standard Chartered en 2012, un empleado del FBI manifestó: “Nueva York es una capital financiera mundial y un centro bancario internacional, y tienes que cumplir con las leyes para realizar negocios aquí”.

La investigación del ICIJ muestra que cinco de los bancos que aparecen más frecuentemente en los FinCEN Files –HSBC, JPMorgan, Deutsche Bank, Standard Chartered y Bank of New York Mellon– movieron dinero para personas y empresas sospechosas a pesar de estar sujetos a acuerdos de procesamiento diferido y otras acciones de cumplimiento de la ley contra el lavado.

En los últimos 15 años, cuatro de estos bancos firmaron acuerdos de no procesamiento o de procesamiento diferido relacionados con lavado de dinero. De los cinco bancos, Deutsche Bank es el único que no ha sido parte de un acuerdo de no procesamiento o de procesamiento diferido; sin embargo, el banco de origen alemán alcanzó un acuerdo civil por 258 millones de dólares en 2015 después de que autoridades de Estados Unidos y Nueva York determinaron que había movido miles de millones de dólares para instituciones financieras de Irán, Libia, Siria, Birmania y Sudán y otras entidades sancionadas por Estados Unidos.

Cuatro de los cinco bancos han sido objetivo de numerosas demandas e investigaciones por lavado de dinero; uno de ellos –Bank of New York Mellon–solo lo ha sido una vez en los últimos 15 años.

En 2005, dos años antes de su fusión con Mellon Financial, el Bank of New York pagó 38 millones de dólares y firmó un acuerdo de no procesamiento después de que una investigación federal concluyó que había blanqueado 7 mil millones de dólares de dinero ilícito: los investigadores creían que Semion Mogilevich, el supuesto “Jefe de jefes” de la mafia rusa, estaba detrás de algunas transacciones.

Si bien evitó grandes juicios, según muestran los FinCEN Files el Bank of New York Mellon realizó negocios con personajes sospechosos. Entre 1997 y 2016, por ejemplo, movió más de mil 300 millones de dólares en transacciones vinculadas con Oleg Deripaska, un multimillonario ruso y aliado del presidente de esa nación, Vladimir Putin.

Desde 2008, notas de prensa vincularon a Derispaska con el crimen organizado. Cuando las autoridades de Estados Unidos implementaron sanciones contra él en 2018, manifestaron que había sido acusado de amenazar a rivales empresariales, sobornar a un funcionario del gobierno ruso y ordenar el asesinato de un empresario.

Oleg Deripaska. Crédito: Forbes.com

Deripaska niega el lavado de fondos y los delitos. En 2019, la administración Trump retiró las sanciones contra tres compañías vinculadas con él, pero mantuvo las sanciones contra el personaje, quien está demandando al gobierno de Estados Unidos para retirarlas.

“BNY Mellon asume su papel de protección de la integridad del sistema financiero global de manera seria, lo que incluye la remisión de reportes de actividad sospechosa”, manifestó Bank of New York Mellon en un comunicado. “Como un miembro de confianza de la comunidad bancaria internacional, cumplimos plenamente con todas las leyes y regulaciones aplicables, y asistimos a las autoridades en el importante trabajo que realizan”.

En los archivos, el ICIJ descubrió un patrón llamativo: la voluntad de muchos bancos para procesar transacciones para los mismos clientes de riesgo.

Derispaska, el oligarca ruso, no sólo recibió ayuda del Bank of New York Mellon. Los documentos confidenciales revelan que, entre 2003 y 2017, el Deutsche Bank movió más de 11 mil millones de dólares mediante transacciones para empresas que controlaba.

Los archivos también indican que Deutsche Bank, Bank of New York Mellon, JPMorgan, HSBC y Standard Chartered figuraron entre los 20 bancos que ayudaron a Odebrecht S.A. –la constructora brasileña que los fiscales de Estados Unidos acusaron del mayor caso internacional de sobornos en la historia– a mover 677 millones de dólares hasta 2016. De este cantidad, Deutsche Bank movió más de 560 millones de dólares, según muestran los registros.

Los grandes bancos también ayudaron a Dmytro Firtash, un oligarca ucraniano buscado por el gobierno de Estados Unidos. En 2014, los fiscales estadounidenses lo acusaron de sobornar a funcionarios en la India para concretar un acuerdo minero. Desde finales de 2019, medios de Estados Unidos documentaron que Firtash fue un actor clave en la estrategia del presidente Trump para realizar una campaña negra contra Joe Biden, su oponente para la reelección de 2020.

Firtash dice que su ascenso en los negocios empezó tras la caída de la Unión Soviética, cuando cambió leche en polvo de Ucrania por algodón uzbeko. Vive en el exilio en una mansión en Viena; no puede abandonar Austria pero se encuentra protegido contra la extradición. Su mansión Art Nouveau tiene un cine propio y una piscina gigantesca. Un perfil de 2017 hecho por Bloomberg Businessweek, lo apodó “el oligarca en la jaula dorada”.

Dmytro Firtash. Crédito: KyivPost.com

Los cinco grandes bancos que figuran en la investigación del ICIJ –JPMorgan, Deutsche Bank, Standard Chartered, HBC y Bank of New York Mellon– procesaron transacciones para sociedades controladas por Firtash, según muestran los FinCEN Files. Los archivos indican que los cuatro aprobaron transacciones después de comprometerse a vetar a sus clientes sospechosos.

Los archivos muestran que JPMorgan movió la mayoría del dinero de las empresas controladas por Firtash: cientos de transacciones por un total de mil 900 millones de dólares entre 2003 y 2014.

JPMorgan y los otros bancos debieron preocuparse ante la cuestionable historia de Firtash al menos desde 2010, cuando un cable diplomático filtrado de Estados Unidos lo relacionó con Mogilevich, el jefe de la mafia rusa.

En 2011, una demanda presentada en Manhattan por Yulia Tymoshenko, la antigua primera ministra de Ucrania, proporcionó a los cinco bancos aún más información, entre ella números de cuentas en cuatro de los bancos que supuestamente eran usadas por Firtash para blanquear dinero.

La demanda acusaba a Firtash, Mogilevich y el futuro jefe de campaña de Trump, Manafort, de lavar fondos ilícitos de Ucrania a través de bancos y acuerdos de inversión en Estados Unidos.

La demanda señalaba que cuentas en las oficinas neoyorquinas de JPMorgan, Deutsche Bank, Standard Chartered y Bank of New York Mellon movían dinero robado de Ucrania hacia Estados Unidos el cual, después del lavado, viajaba de regreso a Ucrania.

A pesar de estas acusaciones, los cinco bancos siguieron con transacciones que involucraban a sociedades controladas por Firtash, entre ellas algunas procesadas por el Deutsche Bank en 2017.

La demanda de Tymoshenko fue rechazada en 2013, en parte porque la política y sus abogados no fueron capaces de ofrecer suficientes detalles sobre las transacciones.

Firtash negó cualquier mala práctica y dijo a Bloomberg Businessweek que era víctima de “una máquina especial de propaganda organizada contra mí”. Contó a la revista que Tymoshenko está “equivocada en todo. Miente todo el tiempo. Sobre el blanqueo de dinero, para empezar necesitas tener dinero sucio. Yo siempre he tenido dinero limpio”.

En un comunicado, un abogado de Firtash señaló al ICIJ que Firtash “nunca tuvo ninguna participación u otra vinculación comercial con Semion Mogilevich”. El abogado dijo que Firtash no contestaría a preguntas del ICIJ porque su investigación se basa en “la divulgación ilegal y criminal” de reportes de actividad sospechosa.

¿Por qué las grandes sanciones financieras no han servido para cambiar el comportamiento de los bancos?

John Cassara, un experto en delitos financieros que trabajó como agente especial asignado al FinCEN entre 1996 y 2002, dijo que el tamaño de las multas pagadas por HSBC y otros bancos pueden parecer grandes, pero representan una pequeña fracción de sus beneficios. Aparte, el dinero no es pagado por los banqueros que deben rendir cuentas, dijo, sino por sus accionistas.

BNP Paribas, el mayor banco de Francia, recibió la mayor multa de todas en 2014, cuando tuvo que pagar 8 mil 900 millones de dólares porque operó transacciones de miles de millones de dólares al sistema financiero de Estados Unidos a nombre de entidades de Sudán, Irán y Cuba, las cuales eran objeto de sanciones y bloqueo de Estados Unidos.

A diferencia de los acuerdos con HSBC y otros, este no fue un procesamiento diferido. El banco francés aceptó la condena y despidió a 13 empleados.

Para el banco francés, la prioridad en las negociaciones del acuerdo era asegurar que las autoridades no le revocaran de manera permanente su licencia para procesar transacciones en dólares. La revocación sólo duró un año; y tras el anuncio del acuerdo, el precio de la acción del banco subió un 4%.

James S. Henry, un economista de Nueva York, abogado y escritor que ha investigado el mundo del dinero sucio desde los setenta, dijo que se necesitará más que “voluntad fiscal” para cambiar realmente la relación entre los bancos y los flujos de dinero ilícito. Esto se traduce en responsabilizar a los banqueros, no sólo a los bancos y sus accionistas.

“Tenemos que poner en riesgo a algunos altos ejecutivos que están a cargo de estas cosas”, afirmó Henry. “Y eso significa multas y/o cárcel”.

Parecía sacado de una novela de espías.

Los empleados del Deutsche Bank instruían a clientes de Irán y otros puntos calientes del globo para encajar sus mensajes de pago con palabras clave para recibir un trato especial. Un ejecutivo instó a los trabajadores a emplear “trucos y astucia” para evitar que las autoridades americanas los detectaran.

Estos “trucos” fueron expuestos en un comunicado de noviembre de 2015 por los reguladores bancarios de Nueva York. El Deutsche Bank, según dijeron los funcionarios estatales, había movido casi 11 mil millones de dólares entre 1999 y 2006 a nombre de Irán, Siria y otros países bajo las sanciones de Estados Unidos.

En virtud del acuerdo por 258 millones de dólares con el Estado y la Reserva Federal, el banco alemán aceptó reformar sus prácticas y despedir a los empleados involucrados en la operación.

En un comunicado, el Deutsche Bank sostuvo que el trato era una noticia vieja: “La conducta ha cesado hace varios años, y desde entonces hemos concluido todos los negocios con partes de los países involucrados”.

Deutsche Bank.

Mientras el acuerdo se desarrollaba en público, el Deutsche Bank operaba tras bambalinas para mover dinero de Ihor Kolomoisky, un multimillonario ucraniano involucrado en un fraude masivo de blanqueo de dinero, que consistía en canalizar dinero hacia el medio oeste estadounidense, según afirmaron más tarde los fiscales de ese país.

Kolomoisky tiene su propia mística de espía de thriller. Los fiscales de Estados Unidos dicen que desde hace mucho tiempo se le conoce por su “crueldad e incluso violencia” en los negocios. Una vez contrató a “matones armados” para ocupar las oficinas de una petrolera gubernamental. Un socio recordó haberse reunido con él y ver cómo el oligarca presionaba un interruptor a control remoto que arrojaba carne de cangrejo de río a los tiburones hambrientos que ocupaban el acuario de su oficina.

Según los FinCEN Files, el Deutsche Bank informó que movió al menos 240 millones de dólares entre finales de 2015 y mayo de 2016 para una empresa registrada en las Islas Vírgenes Británicas controlada por Kolomoisky.

El Deutsche Bank ayudó a mover parte de este dinero antes de cumplirse 48 horas del acuerdo alcanzado en noviembre de 2015 con los reguladores de Nueva York.

En un reporte de actividad sospechosa completado seis meses más tarde, el banco se preocupó porque “había una variación inusual de cantidades en las transacciones, entre 23 dólares y 949 mil dólares”. Los empleados de cumplimiento también citaron informes no oficiales de que Kolomoisky estaba siendo investigado por el desvío de la ayuda económica del rescate a Ucrania.

Kolomoisky no contestó a un cuestionario de ICIJ. Uno de sus abogados dijo en agosto: “El Sr. Kolomoisky niega de manera enfática las alegaciones de las denuncias suscritas por el Departamento de Justicia”.

En julio pasado, los reguladores de Nueva York alcanzaron otro acuerdo con el Deutsche Bank por lavado de dinero. Esta vez, el banco acordó pagar 150 millones de dólares en sanciones relacionadas con sus acuerdos con el depredador sexual Jeffrey Epstein y con dos bancos extranjeros involucrados en escándalos de lavado de dinero.

Un mes más tarde, los fiscales de Estados Unidos presentaron denuncias en un tribunal federal, alegando que entre 2008 y 2016 Kolomoisky había desviado miles de millones de dólares de un banco ucraniano, y después había lavado el producto del saqueo a través de un laberinto de cuentas bancarias y sociedades de papel alrededor del mundo.

Mucho de este dinero, según los fiscales, acabó en inversiones en Estados Unidos, incluyendo inmuebles comerciales en Texas y Ohio; plantas de acero en Kentuky, Virginia Occidental y Michigan; y una fábrica de teléfonos móviles en Illinois.

El Deutsche Bank rechazó contestar preguntas sobre sus acuerdos con Kolomoisky y afirmó que está legalmente impedido para comentar asuntos de sus clientes o transacciones. El banco dijo a ICIJ que había reconocido “debilidades pasadas” y aseguró haber “aprendido de nuestros errores”. Agregó que ha “abordado sistemáticamente” estos problemas.

“Ahora somos un banco diferente”, afirmó.

Colaboraron con esta investigación: Michael W. Hudson, Dean Starkman, Simon Bowers, Emilia Díaz-Struck, Tanya Kozyreva, Will Fitzgibbon, Sasha Chavkin, Spencer Woodman, Ben Hallman, Karrie Kehoe, Fergus Shiel, Richard H. P. Sia, Amy Wilson-Chapman, Tom Stites, Joe Hillhouse, Delphine Reuter, Agustín Armendariz, Margot Williams, Hamish Boland-Rudder, Antonio Cucho, Gerard Ryle, Mago Torres, Miriam Pensack, Scilla Alecci, Jelena Cosic, Miguel Fiandor Gutiérrez, Michael Sallah, Anne L’Hôte and Madeline O’Leary.

Traducción del texto del inglés al castellano: Jesús Escudero (El Confidencial, España).