COLUMNA DE OPINIÓN

Bajos impuestos y alta evasión: la receta chilena para el subdesarrollo

25.07.2020

Hoy nuestra principal fuente de financiamiento son nuestros socios. ¡ÚNETE a la Comunidad +CIPER!

COLUMNA DE OPINIÓN

25.07.2020

En estos días en que se comienza a discutir en el Congreso un impuesto para los súper ricos, los autores recuerdan la tradicional capacidad que ha tenido el 1% de mayores ingresos para eludir y evadir sus obligaciones tributarias. Sugieren políticas para enfrentar ese tema, para que las alzas que se puedan acordar no sean letra muerta.

La actual crisis ha desnudado problemas estructurales en nuestro sistema recaudatorio y de gasto público. Salvo por el proyecto del impuesto a los súper ricos que se discute en estos momentos en la Cámara Baja, el debate público se ha centrado en el endeudamiento del país y de los hogares. Sostenemos que un tema central en la discusión debe ser el aumento sustantivo y decididamente progresivo de nuestra muy baja recaudación fiscal, vía una mayor carga impositiva (royalties, desintegración, impuesto patrimonial, herencia, ganancias de capital, etc.) y, tal como profundizamos en esta columna, en enfrentar desde ya – sin ambigüedades – la exorbitante evasión de impuestos con la que convivimos, concentrada tradicionalmente en los grupos de mayor ingreso y riqueza del país.

Chile tiene una urgente necesidad de aumentar su recaudación fiscal. Las razones son múltiples.

En el corto plazo, evitar un excesivo empeoramiento de la situación fiscal en términos de déficit y deuda pública; y contar con recursos que permitan implementar un verdadero y decidido plan de recuperación de la economía. Este plan que debe enfocarse en los sectores más vulnerables y en las micro, pequeñas y medianas empresas (Mipymes) que son aquéllas con mayor potencial de creación de empleos y de estimular la demanda agregada, ya que proveen el 96,8% del total de los puestos de trabajo (Ministerio de Economía, 2020).

Según datos de la OCDE, los países que presentan una carga tributaria similar a la chilena, como Corea del Sur y Suiza presentar bajos niveles de desigualdad antes de impuestos y transferencias, con un coeficiente de Gini de 0,40 y 0,38 respectivamente.

En el mediano plazo, Chile necesita aumentar la provisión de bienes públicos en el ámbito de pensiones, salud y educación, corregir los fallos de mercado de las externalidades ambientales y, en definitiva, construir instituciones y capacidad estatal que potencien y complementen la iniciativa privada.

En una perspectiva de más largo plazo y tal como ha quedado en evidencia en la pandemia, resulta fundamental contar con “ahorros precautorios”, en la forma de Fondos Soberanos. Ellos inciden en una mejor posición financiera para el país a la vez de representar un arsenal “de última instancia” frente a shocks o situaciones excepcionales, ayudando a la mantención de una saludable posición fiscal.

Líderes empresariales han señalado recientemente que un modelo económico y social a seguir es el de los países nórdicos, entre los que se destaca a Finlandia. El ministro de Hacienda ha indicado que le gustaría tener como modelos a países como Nueva Zelanda y Australia. Estos países coinciden en que fueron capaces de progresar hacia una estructura productiva de mayor complejidad a partir de una relativa abundancia de recursos naturales. Lograron encontrar un equilibrio entre la iniciativa privada y las acciones estatales, comprendiendo que son complementarias más que sustitutas. Asimismo, fueron capaces de construir un Estado de Bienestar fuerte y sólidos Sistemas de Seguridad Social (Barbier, 2005; Stiglitz, 2015; Iqbala and Todia, 2015).

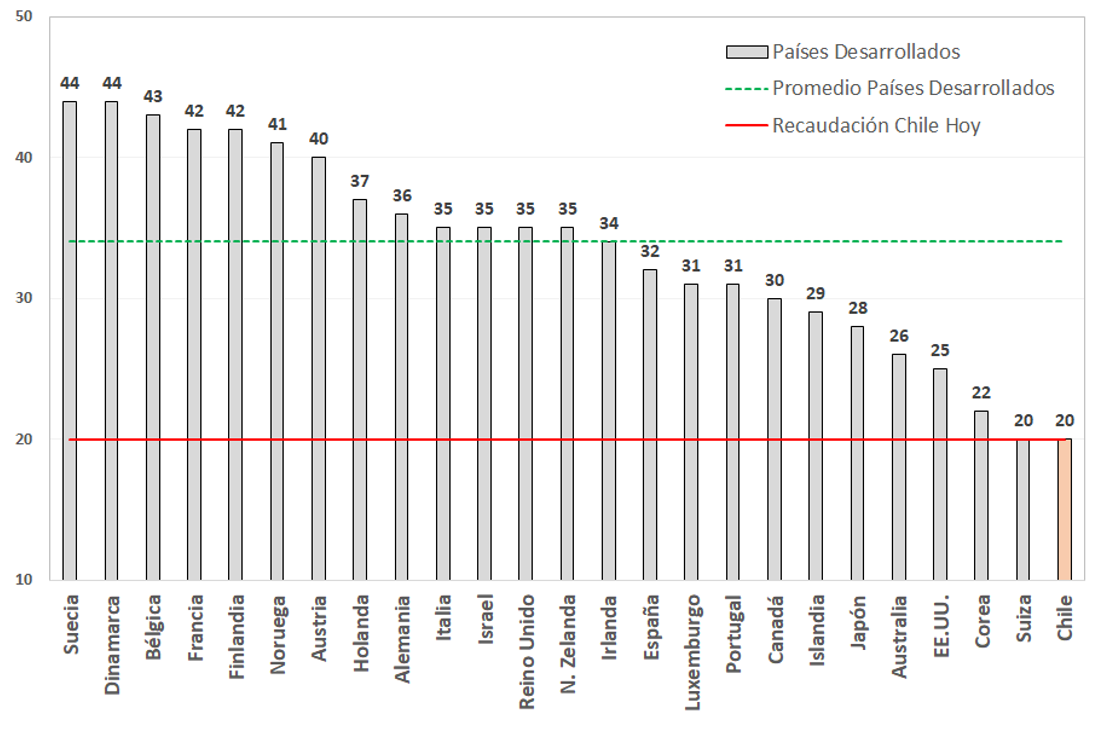

Parte del pacto social que está en la base del éxito de estos países se refleja fuertemente en su estructura de recaudación tributaria. En efecto, como se muestra en la Figura 1, cuando estos países tenían un PIB per cápita similar al de Chile, su recaudación tributaria alcanzaba el 34% del PIB en promedio. En contraste, la recaudación en Chile desde 1990 a la fecha ha fluctuado entre 18% y 21%.

Los países que presentan una carga tributaria similar a la chilena, como Corea del Sur y Suiza tienen la característica de presentar bajos niveles de desigualdad antes de impuestos y transferencias, con un coeficiente de Gini de 0,40 y 0,38 respectivamente (OCDE, 2020). La carga tributaria de estos países ha ido aumentando en el tiempo y además su estructura tributaria es progresiva, recayendo en gran medida en impuestos a la renta, con una baja importancia de impuestos indirectos regresivos como es el IVA. En Chile ocurre todo lo contrario.

Figura 1. Recaudación Fiscal cuando los países desarrollados tenían PIB per cápita de Chile

Fuente. Elaboración propia en base a Maddison Project (2018) y OCDE (2020).

Un primer paso para esto, que implica además reorientar nuestro sistema tributario hacia uno más progresivo, es abordar decididamente el grave problema de la evasión en el pago de impuestos. Nuestro país presenta elevadísimos niveles de evasión.[1] De acuerdo como estimaciones recientes del exdirector del SII, Michel Jorratt[2] (2020), la evasión el año 2017 es de 5,5% del PIB para el impuesto a la renta y de 2,1% del PIB para el caso del IVA, totalizando un 7,6% del PIB[3], monto que asciende a más de US$21.500 millones de dólares anuales.

Esta evasión se ha concentrado tradicionalmente en los sectores de mayores ingresos. A modo de ejemplo, el 60% del total de evasión del impuesto a la renta se concentra en el 1% más rico (SII, 2006), esto es, el monto actual evadido (impuesto a la renta) por este grupo sería de US$ 9.300 millones anual, el cual alcanzaría para financiar de forma permanente una renta básica de $135 mil pesos mensuales a 4,5 millones de hogares, alcanzando a más de 14 millones de chilenas y chilenos[4].

El tema del pago correcto de los impuestos pasa a ser un problema moral. O de ética social si se prefiere. Más aún en la terrible situación en que el país se encuentra producto de la pandemia. Una cosa es utilizar cierta “ingeniería tributaria” para intentar disminuir el pago de impuestos respetando las normas legales y su espíritu, pero otra muy diferente es la de inventar mecanismos societarios y contables con el único propósito de pagar menos impuestos. Esto fue lo que ocurrió con el uso de “empresas zombis” que presentaban pérdidas contables y que fueron “revividas” y adquiridas por empresas con enormes ganancias con el objetivo de minimizar los impuestos que correspondía pagar. Para tener un orden de magnitud, el Estado dejó de percibir unos US$3.700 millones por estas operaciones, en valor presente[5]. Este tipo de argucias son absolutamente contrarias al espíritu de la legislación tributaria y por cierto no cumplen con el estándar de ser operaciones basadas en una “legítima razón de negocios”.

Hay que abordar decididamente el grave problema de la evasión en el pago de impuestos. De acuerdo como estimaciones recientes del exdirector del SII, Michel Jorratt la evasión en 2017 fue de 5,5% del PIB para el impuesto a la renta y de 2,1% del PIB para el caso del IVA, totalizando un 7,6% del PIB, monto que asciende a más de US$21.500 millones de dólares anuales.

Existen además una serie de problemas asociados. Uno de ellos es el excesivo secretismo en materia de impuestos, lo que contrasta con lo que ocurre en países como Suecia, Finlandia y especialmente Noruega. En estos países es muy fácil averiguar cuánto paga en impuestos cualquier ciudadano, del más rico al más pobre. Esto ha contribuido a evitar diferencias salariales obscenas y uno de sus subproductos más importantes es que permite supervisar el cumplimiento efectivo de las leyes contra la discriminación salarial por género.

Existen además debilidades institucionales. A la falta de capacidad efectiva de fiscalización del SII se suma la ausencia de información consolidada que fluya en organismos llamados a colaborar como el mismo SII y Aduana. Finalmente, no existen sanciones legales ni multas que alteren el análisis costo-beneficio sobre la decisión de evadir.

Pero no basta con una exhortación moral a los evasores de altos ingresos. Como se mencionó más arriba, se requiere una mejor institucionalidad tributaria, contar con información fiable y normas legales que disuadan de manera efectiva a los potenciales evasores.

En el ámbito del perfeccionamiento institucional se debe considerar un mayor nivel de integración entre el funcionamiento de Impuestos Internos y la Aduana para identificar de manera precisa los precios de transferencia en las operaciones entre empresas. Así se podrá contar con información fiable de los ingresos de las empresas que exportan y se facilita el seguimiento y verificación de las ventas e inventarios de las empresas importadoras.

Otro elemento crucial en el diseño de un sistema recaudatorio más eficiente se refiere a la necesidad de contar con información de terceras partes acerca del patrimonio y las inversiones financieras de los contribuyentes, lo que permite detectar sub-declaraciones de ganancias. Es fundamental también levantar el amparo del secreto bancario y que la autoridad tributaria pueda disponer de dicha información.

Respecto de la información de terceras partes, la OECD ha desarrollado un sistema de transparencia tributaria de intercambio de información financiera internacional que facilita enormemente el control de la evasión tributaria al permitir identificar las fuentes originales de grandes fortunas escondidas bajo diferentes subterfugios. Chile debe usar este sistema de una manera mucho más intensa.

En relación con el secreto bancario, diez años después de que el G20 declarara su fin, la comunidad internacional ha logrado un éxito sin precedentes en el uso de nuevos estándares de transparencia para combatir la evasión fiscal OCDE (2019)[6]. Chile debe suprimir definitivamente el secreto bancario.

Estas mejoras institucionales deben ir acompañadas necesariamente de la instauración de una Norma General Anti-Elusión, sin letra chica[7]. Tal como ha sostenido el destacado abogado Alfredo Ugarte “La norma general anti elusiva se debe instaurar conforme a las normas y estándares de la OCDE y/o del Derecho Comunitario Europeo, dotando a la administración tributaria del Estado, constituida por el Servicio de Impuestos Internos (SII) y la Dirección Nacional de Aduanas (SNA), dotándolas de las facultades y herramientas necesarias para el adecuado control y fiscalización de la normativa general tributaria del país”.

Se deben aumentar las sanciones y en tanto el SII no sea un órgano efectivamente independiente del gobierno de turno, se debe permitir que el inicio de una acción penal por delito tributario también pueda recaer en el Ministerio Público y no sólo sobre el SII como es actualmente. La necesidad de penalizar las infracciones tributarias así como dotar de facultades de investigación adecuadas a las agencias encargadas son algunas de las recientes recomendaciones de la OCDE en la materia.

El gobierno no ha impulsado y difícilmente impulsará una agenda que implique mayores tributos, aún a riesgo de entregar un Estado más endeudado y con un mayor déficit fiscal, lo que significa un fracaso del manejo fiscal macroeconómico por donde se le mire. Tampoco parece interesado en mejorar la institucionalidad tributaria ni tomar pasos decididos contra la evasión. Es por ello que, una propuesta para disminuir la evasión y que permita generar recursos para afrontar la crisis sanitaria/institucional deberá venir necesariamente del Congreso, junto con medidas complementarias como es el caso del Impuesto a los Súper Ricos ya en discusión en la Cámara Baja.

“Los impuestos son el precio que pagamos por vivir en una sociedad civilizada”, dice una conocida frase del juez de la Corte Suprema de Estados Unidos, Oliver Wendell Holmes. Pero son mucho más que eso. Hoy, para el caso chileno, son parte esencial de un nuevo Pacto Social que resulta inminente y necesario y que deberá ser visto como legítimo por la ciudadanía. De allí la importancia en la progresividad en nuestros tributos. Son la fuente de recursos que necesitamos para contar con una capacidad estatal idónea para la provisión de bienes públicos como educación de calidad, mejoras sustanciales en el ámbito de la salud, el fortalecimiento de la Investigación y Desarrollo y la construcción de un sistema digno de Seguridad Social y en especial de Pensiones. En definitiva, son un pilar insoslayable para el salto al desarrollo y evitar quedarnos en la trampa de los ingresos medios.

Barbier, E. (2005). “Natural Resources and economic development”. Cambridge University Press.

Bhuen, A. y Scheider, F. (2016). “Size and Development of Tax Evasion in 38 OECD Coutries: What do we (not) know? Journal of Economics and Political Economy. Vol 3.

CENSO (2017). Resultados. Disponible aquí.

Gómez-Sabaíni, J.C. y Morán, D (2016). “Evasión tributaria en América Latina. Nuevos y antiguos desafíos en la cuantificación del fenómeno en los países de la región.” Serie Macroeconomía del Desarrollo. CEPAL.

Guzmán, J. y Rojas, J. (2017). “Empresarios zombis. La mayor elusión tributaria de la elite chilena, La mayor elusión tributaria de la elite chilena”. Editorial Catalonia. Santiago, Chile.

Iqbala, R. and Todia, P (2015). “The Nordic Model: existence, emergence and Sustainability”. Procedia – Economics and Finance.

Jorratt, M. (2020). “Aproximaciones al monto de evasión (y elusión) en IVA y Renta”. Estudio en proceso.

López, R. y Sturla, G. (2020). Evasión tributaria: Un desafío urgente. Disponible aquí.

Maddison Project (2018). “Maddison Project Database 2018”. Disponible aquí.

Ministerio de Economía (2020). Informe de resultados: Empleo Cuarta Encuesta Longitudinal de empresas. Disponible aquí.

OECD, (2019). “Global Forum on Transparency and Exchange of information for tax purposes”. 10th Anniversary Report.

OECD (2020). «Revenue Statistics: Comparative tables», OECD Tax Statistics. Disponible aquí.

SII (2006). “Informe de gasto tributario”. Subdirección de estudios. 3

Stiglitz (2015). “Leaders and followers: Perspectives on the Nordic model and the economics of innovation”. Journal of Public Economics.

[1] La evasión fiscal promedio en los países de la OCDE es del 3.2% del PIB (Bhuen y Scheider, 2016). En comparación con América Latina, de acuerdo a Gómez-Sabaíni y Morán (2016) Chile está apenas en el promedio.

[2] Los autores de esta columna agradecen a Michel Jorratt por la información compartida y su preocupación permanentemente por la evasión de impuestos.

[3] En una columna reciente, López y Sturla (2020) utilizan una cifra de evasión en torno al 5% del PIB, correspondiente a estimaciones efectuadas para 2011. Estas estimaciones muestran que el problema de la evasión ha empeorado en la última década.

[4] De acuerdo al CENSO (2017), 5.1 millones de hogares representan un 90% del total.

[5] Estimación en base a los datos de la investigación periodística realizada por Guzmán y Rojas (2017), “Empresarios zombis. La mayor elusión tributaria de la elite chilena”.

[6] El intercambio automático de información corresponde a la transmisión sistemática y periódica de información fiscal por parte de los países al país de residencia en relación con diversas categorías de ingresos, tales como dividendos, intereses, ingresos brutos, regalías, salarios, pensiones, etc. Hoy, más de 90 jurisdicciones intercambian información de cuentas financieras de forma automática, con más de 95 mil millones de euros recuperados hasta ahora gracias a este sistema. Como resultado, hasta la fecha se han intercambiado 47 millones de cuentas en el extranjero con un valor total de alrededor de 4,9 billones de euros.

Este artículo es parte del proyecto CIPER/Académico, una iniciativa de CIPER que busca ser un puente entre la academia y el debate público, cumpliendo con uno de los objetivos fundacionales que inspiran a nuestro medio.

CIPER/Académico es un espacio abierto a toda aquella investigación académica nacional e internacional que busca enriquecer la discusión sobre la realidad social y económica.

Hasta el momento, CIPER/Académico recibe aportes de cinco centros de estudios: el Centro de Estudios de Conflicto y Cohesión Social (COES), el Centro de Estudios Interculturales e Indígenas (CIIR), el Instituto Milenio Fundamentos de los Datos (IMFD), el Centro de Investigación en Comunicación, Literatura y Observación Social (CICLOS) de la Universidad Diego Portales y el Observatorio del Gasto Fiscal. Estos aportes no condicionan la libertad editorial de CIPER.