COLUMNA DE OPINIÓN

COVID-19 y retiro de APV libre de impuestos: Un proyecto regresivo

09.07.2020

Hoy nuestra principal fuente de financiamiento son nuestros socios. ¡ÚNETE a la Comunidad +CIPER!

COLUMNA DE OPINIÓN

09.07.2020

El Congreso propuso al presidente Piñera un beneficio tributario para los contribuyentes más ricos. La iniciativa plantea que se modifique el impuesto a la renta para que quienes realizan APV puedan retirar sus fondos sin tributar. La propuesta podría implicar exenciones tributarias por más de US$ 1.200 millones para los contribuyentes del tramo de ingresos más altos, con rentas promedio superiores a los $4 millones mensuales. Sin embargo, los parlamentarios que presentaron esta iniciativa, casi todos RN, la defendieron así: “Este grupo de chilenos, comúnmente olvidado por la acción solidaria del Estado, hoy demanda de su ayuda y se encuentra a la espera de mecanismos que permitan palear la reducción de sus ingresos”.

Para enfrentar la crisis económica producida por la Pandemia del COVID-19, el 10 de junio de 2020 la Cámara de Diputados aprobó un Proyecto de Resolución[1] que exime del pago de impuestos y recargos tributarios a quienes retiren total o parcialmente sus ahorros previsionales voluntarios (APV). El proyecto, aprobado con 112 votos a favor y 8 en contra[2], señala al presidente de la Republica que la crisis actual “afecta la empleabilidad de millones de chilenos, incluso de aquellos que en los meses pasados tenían la capacidad de ahorrar con miras a una mejor pensión. Este grupo de chilenos, comúnmente olvidado por la acción solidaria del Estado, hoy demanda de su ayuda y se encuentra a la espera de mecanismos que permitan palear la reducción de sus ingresos”.

En este artículo planteo que el proyecto tiene al menos tres inconvenientes. Primero, desactiva los incentivos tributarios del pilar de ahorro voluntario que tienen como propósito mejorar las pensiones futuras. Segundo, la medida es altamente regresiva, beneficiando en mayor grado a personas de altos ingresos que ya han recibido generosos beneficios tributarios por su APV. Tercero, bajo supuestos muy conservadores, el proyecto conlleva exenciones fiscales que superarían los US$1.200 millones si se aplicara sin restricciones de elegibilidad. Cabe señalar que estas últimas no se traducen en un desembolso para el Fisco, sino que al monto de impuesto que sería perdonado con la vigencia de la medida.

El APV es el principal instrumento del pilar de ahorro voluntario del sistema de pensiones chileno. Su propósito es aumentar el ahorro previsional y, por esta vía, mejorar las pensiones o adelantar la edad de jubilación. Para incentivar el APV, la ley de impuesto a la renta cuenta con un esquema de incentivos tributarios que permite a las personas escoger entre dos regímenes alternativos denominados por las letras A y B. En el Régimen A, instaurado en 2008, los afiliados reciben una bonificación de 15% sobre el monto ahorrado. Por ejemplo, si usted ahorra $100, el Estado le aporta $15. El tope anual de esta bonificación es de $300.000.

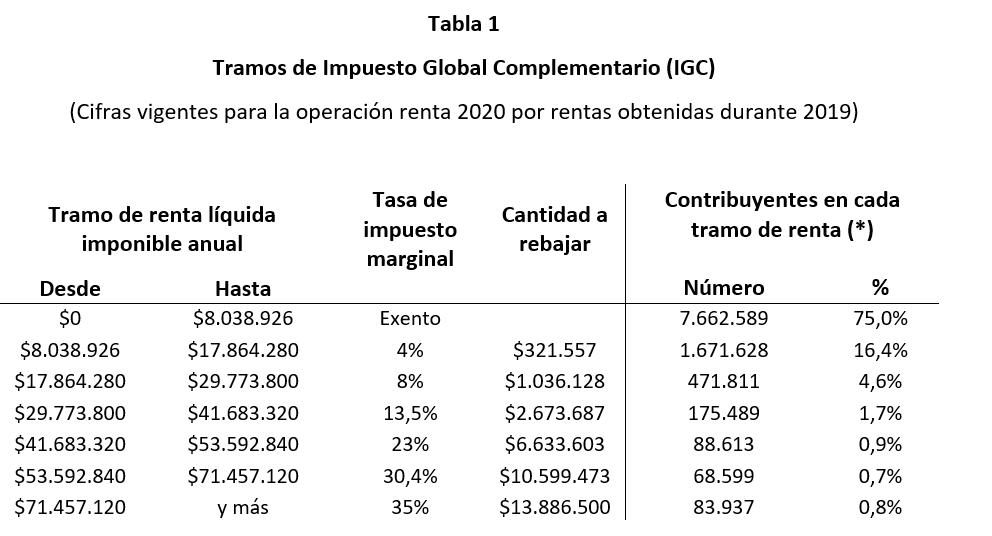

El Régimen B, instaurado en 2002, permite rebajar de la renta imponible el monto ahorrado en APV con un tope de UF600 anuales. El monto de la bonificación depende del tramo de impuesto que le corresponda al contribuyente según su renta. La Tabla 1 presenta las tasas de impuesto correspondientes a la última Operación Renta, junto al número y porcentaje de contribuyentes en cada tramo de renta.

Notas: Los datos de la tabla fueron obtenidos del SII. (*) Información correspondiente a 2018. Sin considerar diversas exenciones y sobretasas que contempla el sistema tributario chileno, la renta líquida imponible corresponde a la renta bruta menos los descuentos legales por cotizaciones previsionales obligatorias. Para ilustrar la lectura de la tabla, note que una persona con una renta líquida imponible igual a $12.000.000 anuales (o un promedio de $1.000.000 mensuales) pagó en 2019 un IGC equivalente a $158.443. Este resultado se obtiene al multiplicar la renta líquida imponible ($12.000.000) por la tasa correspondiente a dicho tramo de renta (4%) y a este resultado restarle la rebaja correspondiente a dicho tramo ($321.557).

El régimen tributario del APV es regresivo porque beneficia en mayor medida a las personas de mayores ingresos. En términos generales, a diciembre de 2019, el Régimen A era conveniente para personas con una renta bruta (anterior a los descuentos previsionales) inferior a los $4.000.000 mensuales, mientras que el Régimen B lo era para personas con rentas brutas superiores a dicho monto. En el mismo periodo, los afiliados tenían US$7.396 millones ahorrados en APV, de los cuales un 19% estaba en el Régimen A y 81% en el Régimen B. Según datos del SII, en 2018 el Régimen A era conveniente para el 97,4% de los 10,2 millones de contribuyentes y el Régimen B para el 2,6% restante. En este contexto, la mayoría de los chilenos que según el proyecto han sido “olvidados por la acción solidaria del Estado” son personas que han percibido rentas promedio superiores a los $4.000.000 mensuales, las cuales “los despojan de toda posibilidad de participar de los beneficios y franquicias que está entregando el Estado para enfrentar la Pandemia.”

La Tabla 2 presenta simulaciones del beneficio tributario recibido por quienes ahorraron el tope de UF600 anuales en el Régimen B, equivalentes a $16.985.964 en 2019. Se aprecia que una persona con una renta bruta promedio de $4.000.000 habría recibido una bonificación de $2.215.845, la cual representa un 15% del monto que efectivamente sale del bolsillo de quien efectúa el APV ($16.985.964-$2.215.845). La bonificación fiscal aumenta a $4.901.093 para quienes reciben una renta bruta promedio de $6.000.000 mensuales. En este caso, la bonificación es equivalente a 40% del monto que efectivamente sale del bolsillo de la persona que efectúa el APV ($16.985.964-$4.901.093). La bonificación máxima asciende a $5.945.087 y la reciben personas con una renta bruta promedio superior a los $8.000.000 mensuales. En este caso, el beneficio tributario representa un 53,8% del monto que efectivamente sale del bolsillo de la persona que efectúa el APV ($16.985.964-$5.945.087). Según datos a 2018 (Tabla 1), solo 0,8% de los 10,2 millones de contribuyentes declaró rentas superiores a los $6.000.000 mensuales, correspondientes al último tramo impositivo.

Nota: Simulaciones elaboradas por el autor en base a la normativa vigente y datos al 31 de diciembre de 2019.

La regulación del APV permite el retiro anticipado de fondos, sin necesidad de que los afiliados expresen alguna causa o uso específico para dichos retiros. Para los ahorros bajo el Régimen A, el Estado recupera el 15% de bonificación fiscal entregada. Con el Régimen B, los contribuyentes pagan un impuesto único por retiros de APV, correspondiente a la tasa de impuesto global complementario (IGC) aplicable a la persona al momento de dicho retiro más un recargo que fluctúa entre 3% y 7% del monto retirado. El Proyecto de Resolución aprobado por los parlamentarios plantea la exención del pago de estos impuestos y recargos tributarios a quienes retiren total o parcialmente su APV. A continuación, se presentan tres inconvenientes de esta medida.

Inconveniente 1: Erosiona el esquema de incentivos para el APV

El primer problema de esta medida es que desactiva los incentivos tributarios del pilar de ahorro voluntario que tienen como propósito mejorar las pensiones futuras, siendo contraria al propósito original de promover el ahorro previsional y mejorar las pensiones futuras. En el caso del Régimen B, cuando el APV se utiliza para pagar pensiones o es retirado por una persona que cumple con los requisitos para pensionarse, el monto del retiro es considerado como renta para efectos tributarios, pero sin los cargos adicionales que rigen para trabajadores activos. En este contexto, el retiro de APV bajo la exención tributaria propuesta por los parlamentarios es atractiva para los ahorrantes porque permite evitar el pago de impuestos futuros y disponer inmediatamente del beneficio tributario descrito anteriormente. De hecho, entre varios usos, estos retiros podrían reinvertirse bajo la modalidad de APV y volver a recibir los generosos beneficios fiscales del Régimen B. Como esto es independiente de las circunstancias y eventuales necesidades de liquidez de quienes efectúen dicho retiro, lo más probable es que observemos un retiro masivo de APV, especialmente concentrado en quienes tengan altos niveles de ahorro y accedan con mayor facilidad a la información sobre esta medida. En el caso del Régimen A, el incentivo es menor que en el Régimen B porque el pago de impuestos para los pensionados solo afecta la bonificación fiscal y la rentabilidad del APV que materializa su impacto en el largo plazo.

Uno de los objetivos de la política tributaria es distribuir recursos hacia las personas más desfavorecidas. Sin embargo, este proyecto haría todo lo contrario, beneficiando en mayor medida a personas de altos ingresos.

Inconveniente 2: La medida es regresiva, beneficiando en mayor medida a personas de altos ingresos

Uno de los objetivos de la política tributaria es distribuir recursos hacia las personas más desfavorecidas. Sin embargo, este proyecto haría todo lo contrario, beneficiando en mayor medida a personas de altos ingresos. A modo de ejemplo, supongamos que esta medida se hubiese implementado en 2019 y que una persona hubiese retirado $10.000.000 de su APV bajo el Régimen B. Recordemos que esta persona ya recibió un beneficio tributario que fluctúa entre $2.300.000 y $4.000.000 por este ahorro, dependiendo de su nivel de renta y las tasas impositivas del periodo que efectuó dicho ahorro. En este contexto, si la persona no tuvo otra fuente de renta en 2019, el Estado le perdonaría $386.000 en impuestos, cifra que es inferior al beneficio tributario que ya recibió esta persona el año en que realizó dicho APV. En el caso de personas con una renta bruta promedio de $8.000.000 mensuales, el Estado le hubiese perdonado $4.150.000 en impuestos por retirar los $10 millones mencionados.

Inconveniente 3: El monto de la exención tributaria excedería los US$1.200 millones

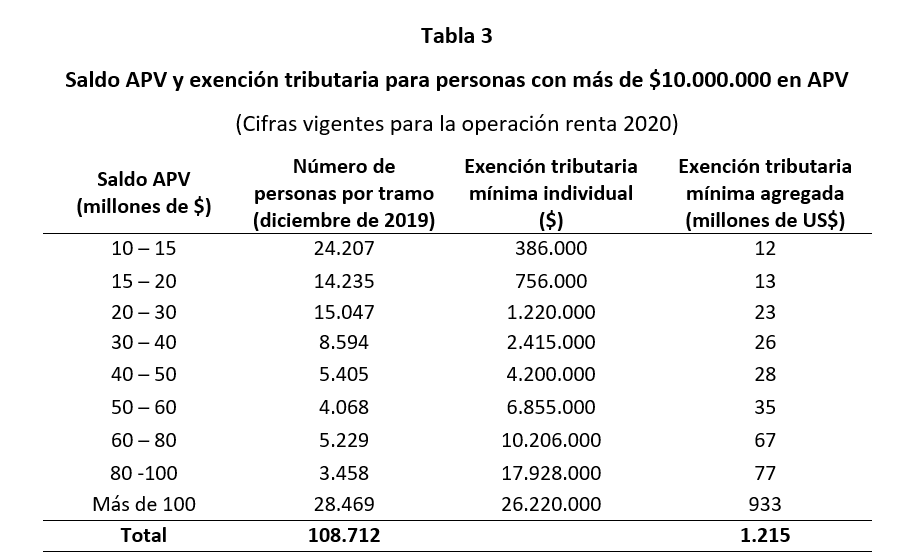

A continuación se presenta una estimación conservadora del monto de la exención tributaria que hubiesen recibido personas con ahorros en el Régimen B, suponiendo que el proyecto hubiese estado vigente en 2019. Los resultados están en la Tabla 3. La primera columna presenta distintos tramos de ahorro en APV y la segunda muestra el número de personas promedio que estuvieron en cada uno de estos tramos durante el cuarto trimestre de 2019[3]. La tercera columna presenta una estimación del monto de la exención tributaria que recibiría una persona que hubiese retirado la totalidad de su APV bajo la propuesta parlamentaria. Este cálculo es conservador porque considera que quien efectúa el retiro no hubiese percibido rentas tributables de otras fuentes (sueldos, honorarios, ganancias de capital, etc.) y su saldo de APV está en el límite inferior correspondiente a su tramo. Por ejemplo, una persona que retira $50 millones de su APV y no tiene otras fuentes de renta tributables habría recibido una exención tributaria de $6.855.000. Esta cifra se calcula sumando el impuesto global complementario más la sobretasa correspondiente al monto del retiro mencionada anteriormente. Una persona que retira $100 millones bajo esta medida habría recibido una exención tributaria equivalente a $26.220.000. La cuarta columna presenta el monto de exención tributaria mínima agregada que hubiese entregado el estado si todas las personas en los distintos tramos de saldo de ahorro en APV hubiesen retirado sus saldos de APV. En términos agregados, el monto de la exención tributaria asociada a la medida propuesta superaría los US$1.215 millones si todas las personas con más de $10.000.000 hubiesen retirado su APV. De esta cifra, US$933 (76,8%) se explican por las 28.469 personas que tienen más de $100 millones en su APV y US$1.112 (91,6%) por personas que tienen más de $50 millones en su APV.

Como se indicó anteriormente, bajo la propuesta parlamentaria sería atractivo retirar los fondos del APV independientemente de las circunstancias de las personas que retiran dichos ahorros. Por último, cabe señalar que esta exención tributaria no implicaría desembolso de recursos estatales y, por consiguiente, no competiría con otras necesidades presupuestarias.

Nota: Simulaciones elaboradas por el autor en base datos del SII y la CMF. Se considera un tipo de cambio igual a

$800 por dólar estadounidense.

Para enfrentar la crisis del COVID-19, es importante pensar en estrategias que vayan en beneficio de las personas y familias más desprotegidas. En este contexto, quienes necesiten recursos de su APV pueden retirarlos libremente, pagando los impuestos que establece la normativa vigente. La exención de dichos impuestos planteada en el proyecto analizado en este artículo no es recomendable porque (1) desactiva los incentivos para mantener el ahorro voluntario para el retiro, (2) beneficia en mayor medida a personas de altos ingresos que ya han recibido generosos beneficios tributarios por su APV y, (3) conllevaría exenciones fiscales que superan los US$1.200 millones al aplicarse sin restricciones de elegibilidad. De hecho, esta estimación es altamente conservadora porque, entre otros supuestos que atenúan este valor, considera que quienes efectúen el retiro no percibirán rentas tributables de otras fuentes (sueldos, honorarios, ganancias de capital, etc.).

Adicionalmente, cabe preguntarse las razones por las cuales la tributación del APV, vigente desde 2002, beneficia con tanta generosidad a las personas de mayores ingresos. Si la bonificación máxima del Estado para un 75% de los contribuyentes que tienen una renta líquida menor a $670.000 es igual a 15% de lo ahorrado con un tope de $300.000, ¿cómo se explica que la bonificación máxima para menos del 0,8% de los contribuyentes que tienen una renta promedio superior a los $8.000.000 sea un 53,8% de lo ahorrado, con un tope cercano a los $6.000.000? Si vamos a hablar de los incentivos tributarios del APV, la discusión debería centrarse en la búsqueda de mecanismos para mejorar las bonificaciones fiscales de quienes tienen menos herramientas y medios para construir su pensión.

[1] Proyecto de Resolución No 1.116. Disponible aquí.

Al aprobarse un proyecto de resolución, el Congreso está a la espera de que el Presidente presente un proyecto de ley sobre la materia.

[3] Estos datos agregados, obtenidos de la CMF, no permiten distinguir entre quienes están en el Régimen A y B. Sin embargo, nuestro análisis se concentra en personas que tienen más de $10.000.000 en su APV. Este supuesto es conservador porque el Régimen B es utilizado por personas de alta renta y concentra el 81% del APV agregado.

Este artículo es parte del proyecto CIPER/Académico, una iniciativa de CIPER que busca ser un puente entre la academia y el debate público, cumpliendo con uno de los objetivos fundacionales que inspiran a nuestro medio.

CIPER/Académico es un espacio abierto a toda aquella investigación académica nacional e internacional que busca enriquecer la discusión sobre la realidad social y económica.

Hasta el momento, CIPER/Académico recibe aportes de cinco centros de estudios: el Centro de Estudios de Conflicto y Cohesión Social (COES), el Centro de Estudios Interculturales e Indígenas (CIIR), el Instituto Milenio Fundamentos de los Datos (IMFD), el Centro de Investigación en Comunicación, Literatura y Observación Social (CICLOS) de la Universidad Diego Portales y el Observatorio del Gasto Fiscal. Estos aportes no condicionan la libertad editorial de CIPER.