Habla el creador de la cláusula más cuestionada del Crédito con Aval del Estado

CAE: Cómo se creó y opera el crédito que le deja a los bancos ganancias por $150 mil millones

20.12.2011

Hoy nuestra principal fuente de financiamiento son nuestros socios. ¡ÚNETE a la Comunidad +CIPER!

Habla el creador de la cláusula más cuestionada del Crédito con Aval del Estado

20.12.2011

Mucho antes de que el Crédito con Aval del Estado, el famoso CAE, haya producido una sola camada completa de jóvenes egresados de la educación superior, los siete bancos que han participado como intermediarios en su financiamiento ya han obtenido una ganancia de $150 mil millones entre 2006 y 2011.

$150 mil millones es lo mismo que siete teletones como las de este año. Y equivalen también a un tercio de los US$1.800 millones anuales necesarios para financiar la educación superior gratuita en Chile, según proponían los estudiantes reunidos en la Confech.

Los bancos han acumulado ese dinero gracias a la «recarga», un ítem poco conocido del crédito CAE y cuyo origen se explica más adelante. En esencia la recarga implica que los bancos le prestan a los 350.000 estudiantes que hoy financian su educación superior desde 2006 usando CAE, a cambio de que luego el Fisco compre algunos de esos créditos con un sobreprecio. Es decir, si un banco le da a un estudiante un crédito por $1.000.000, esa institución tiene derecho, unos meses después, a vender ese crédito al Fisco por $1.200.000. En este ejemplo la recarga es de un 20%; y es una recarga moderada, pues en los seis años de vida del sistema se han registrado recargas de hasta 69 por ciento.

Usando este mecanismo los bancos le han vendido al Fisco préstamos de alumnos por un monto de $443 mil 720 millones y el Fisco les ha pagado $591 mil 887 millones, obteniendo en esas operaciones los $150 mil millones de los que se hablaba al comienzo de este reportaje.

Los favorecidos con estos procedimiento han sido: Scotiabank (6 años), Estado (6 años), BCI (3 años), Itau (2 años), Falabella (5 años), Santander (2 años), quienes han ganado las licitaciones que cada año se hace para financiar el CAE. A ellos se agrega Corpbanca, entidad que recién se incorporó al sistema en 2011 (Ver detalle de recarga cobrada por cada banco). Estas entidades han cobrado miles de millones sólo por participar en el sistema: más adelante cobrarán, además, lo que les corresponda por el servicio de la deuda. Los bancos que más recarga promedio han cobrado en estos seis años han sido el BCI (62,8%) y Banco Estado (35,2%). Los que han recargado menos han sido Banco Falabella (7,9%) y Corpbanca (6%).

Los favorecidos con estos procedimiento han sido: Scotiabank (6 años), Estado (6 años), BCI (3 años), Itau (2 años), Falabella (5 años), Santander (2 años), quienes han ganado las licitaciones que cada año se hace para financiar el CAE. A ellos se agrega Corpbanca, entidad que recién se incorporó al sistema en 2011 (Ver detalle de recarga cobrada por cada banco). Estas entidades han cobrado miles de millones sólo por participar en el sistema: más adelante cobrarán, además, lo que les corresponda por el servicio de la deuda. Los bancos que más recarga promedio han cobrado en estos seis años han sido el BCI (62,8%) y Banco Estado (35,2%). Los que han recargado menos han sido Banco Falabella (7,9%) y Corpbanca (6%).

Para Alejandra Contreras, directora ejecutiva de la Comisión Ingresa, institución que administra el CAE, la recarga es solo un incentivo para que los bancos participen en el riesgoso negocio de financiar la educación de jóvenes pobres y de clases medias bajas (Ver recuadro). Pero hay datos que indican que la recarga ha excedido todos los presupuestos. El ejemplo más crudo ocurrió en 2009, cuando los bancos Scotiabank, Estado, BCI y Falabella, otorgaron el CAE a 72 mil alumnos, entregándoles un total de UF 4.169.000 para pagar sus estudios. Luego el Fisco les recompró a estos bancos 49 mil créditos, cancelando por ellos UF 4.226.540. Esto significa que por esos 49 mil préstamos, el Fisco pagó a los bancos más que si hubiera financiado la educación completa de los 72 mil alumnos que necesitaban ese dinero. ¡Le habría salido más barato financiar todos los créditos!

El sociólogo Alberto Mayol, subrayó esta paradoja en una presentación ante los empresarios en la última ENADE: «en 2009 el CAE pasó de ser un diseño ineficiente a ser absurdo», concluyó.

Similar opinión expresó el Banco Mundial en un informe dado a conocer a comienzos de este año: «La manera en que está construido el sistema actualmente le permite a los bancos acumular una rentable cartera libre de riesgo cargándole al Estado un segmento de alto costo y cobrando primas exageradas».

El economista Christian Larraín, uno de los profesionales que diseñó el CAE -con la recarga incluida-, cree que se trata de ganancias excesivas e injustificadas. Al contrario de lo que sostienen los actuales administradores de este crédito, Larraín señala que “el Fisco no debió nunca pagar un sobreprecio superior al 6% que se canceló a Corpbanca en 2011”. En un informe entregado a la comisión de Educación de la Cámara de Diputados en octubre pasado, agregó: “El sobreprecio ha sido la real fuente de la ganancia para los bancos”.

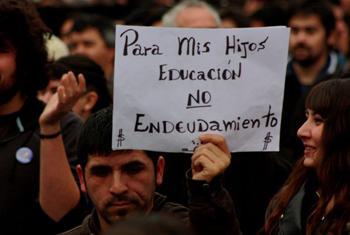

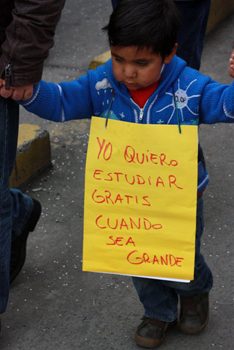

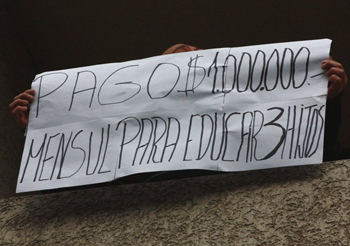

Poner fin al CAE fue uno de los anhelos que movilizaron a los estudiantes chilenos en las manifestaciones de este año. Hay que tener en cuenta, sin embargo, que acabar con el CAE es cerrar la única vía por la que están accediendo a la educación superior los jóvenes más vulnerables.

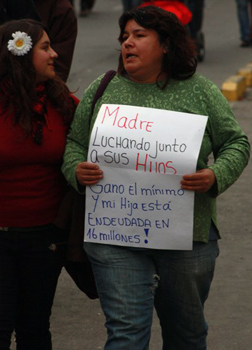

En 2010 recibieron el CAE 91.000 estudiantes de los cuales el 85,5% (78.000 beneficiarios) pertenecían a los tres quintiles más pobres, es decir, provenían de familias que reciben hasta $140 mil mensuales per cápita. Dentro de ese grupo destacaban 35 mil mujeres de los primeros dos quintiles (cuyas familias tenían un ingreso promedio de hasta $90 mil per cápita). Esto implica que las mujeres jóvenes pobres, el segundo grupo más vulnerable de la sociedad chilena después de los niños, representan el 40 % de los créditos CAE.

Los estudiantes que se movilizaron masivamente en 2011 exigían, entre otras cosas, becas y no créditos para estos jóvenes. Es decir, que recibieran ayudas que no deban ser devueltas y sin intereses. Pero el sistema educativo chileno establece que para acceder a becas no basta con ser pobre, sino que es necesario obtener buenos resultados en la Prueba de Selección Universitaria (PSU). Es decir, ser alumno «de mérito». La beca Juan Gómez Millas, por ejemplo, premia a los alumnos de los dos quintiles más bajos que obtienen sobre 600 puntos.

Los estudiantes que se movilizaron masivamente en 2011 exigían, entre otras cosas, becas y no créditos para estos jóvenes. Es decir, que recibieran ayudas que no deban ser devueltas y sin intereses. Pero el sistema educativo chileno establece que para acceder a becas no basta con ser pobre, sino que es necesario obtener buenos resultados en la Prueba de Selección Universitaria (PSU). Es decir, ser alumno «de mérito». La beca Juan Gómez Millas, por ejemplo, premia a los alumnos de los dos quintiles más bajos que obtienen sobre 600 puntos.

Quienes conocen la PSU saben que la exigencia de la beca es un oxímoron igual que las expresiones «gélido fuego» o «instante eterno». Un «joven pobre con buen puntaje en la PSU» es algo extraño, casi imposible. No por las capacidades de los jóvenes, sino porque la prueba está hecha de tal manera que los puntajes se correlacionan a la clase social del alumno. Por eso en 2010 a la beca Gómez Millas solo accedieron 596 alumnos. (Ver reportaje) Este año el puntaje requerido para esa beca bajó a 550 puntos. Pero según argumenta Alejandra Contreras, directora ejecutiva de la Comisión Ingresa, un 80% de los alumnos del quintil más pobre no lograrán llegar a ese puntaje.

Así, al distribuir becas y otros fondos según el puntaje de la PSU (como el Aporte Fiscal Indirecto), la gratuidad queda a disposición de los sectores medios y altos. Para los más pobres el mecanismo que se ofrece es el endeudamiento a través del CAE, que les permite ingresar a las únicas universidades que los aceptan con sus bajos puntajes: las privadas de reciente creación y cuya calidad académica es fuertemente cuestionada.

Ante esta única vía de ascenso, los sectores populares se han agolpado masivamente. El citado informe del Banco Mundial, tan lapidario en algunos aspectos del CAE, sí reconoce que cumple bien con su tarea de inclusión social: «No solo ayuda a numerosos alumnos de probado mérito académico que necesitan apoyo financiero a obtener educación superior, sino también los está ayudando a recibirse», consigna el informe. Destaca, además, que del total de alumnos que estudia hoy con ese crédito, «147 mil no habrían podido acceder a la educación superior sin la ayuda del CAE». Luego proyecta que de los 350 mil matriculados, al menos 151 mil egresarán: «Es probable que 3/4 partes de estos últimos alumnos no se hubieran graduado de otro modo y que un cuarto de ellos probablemente sólo se habría podido graduar sometiéndose a grandes dificultades para pagar sus estudios. Lo anterior muestra que este es un programa que está transformando la educación superior en Chile».

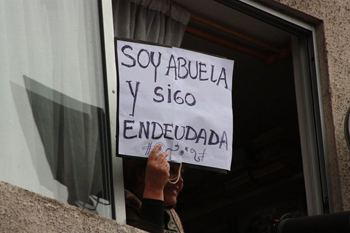

Durante sus años de gobierno la Concertación fue una fiel impulsora de la idea de que el crédito era una forma de incluir a los más pobres en el desarrollo. La contra cara de ese optimista análisis la remarca el mismo Banco Mundial: las deudas de al menos un 20 % de los alumnos van a superar las posibilidades de pago de los egresados, pues según las proyecciones del banco, «el 20% de los beneficiarios del CAE ganarán $286 mil al mes o menos». Si se considera que una mensualidad por una carrera profesional no baja de los $100 mil mensuales durante 15 ó 20 años, la posibilidad de proyectarse y de pagar la deuda se vuelven difíciles.

El problema, consigna el informe, es que las deudas que genera este sistema son «altas si se comparan con los estándares internacionales”.

Hasta hoy los 350 mil jóvenes que han accedido al CAE han recibido préstamos por $1 billón 128 mil millones, lo que da un promedio de $3 millones por alumno. A esa cifra hay que sumarle 5,6 % de interés anual que se cobró en 2011. Con esa tasa, una deuda de $25 millones (como lo que cuesta la carrera de Medicina en la Universidad de Chile) se transforma en $41 millones.

Fruto de las presiones estudiantiles de este año el gobierno se comprometió a bajar el interés del CAE del 5,6 % al 2 %, con lo que una deuda por Medicina queda en $30 millones. ¿Significa eso que el gobierno intervino para que esa carrera saliera $11 millones de pesos más barata? Por supuesto que no. Es importante consignar que esos $11 millones de pesos los va a pagar el Fisco a los bancos a través de la recarga.

Las masivas manifestaciones estudiantiles, en los hechos, no lograron alterar la mecánica del CAE, ni sacar a los bancos del negocio, ni siquiera reducir sus utilidades. Antes el 5,6 % de interés salía del bolsillo del alumno. En adelante el alumno pagará el 2 % y la diferencia respecto de la tasa que se fije, la pagará el Fisco. Antes y después el modelo tiene a los bancos como intermediario. Y parte importante de los fondos fiscales destinados a este rubro terminarán allí.

Las masivas manifestaciones estudiantiles, en los hechos, no lograron alterar la mecánica del CAE, ni sacar a los bancos del negocio, ni siquiera reducir sus utilidades. Antes el 5,6 % de interés salía del bolsillo del alumno. En adelante el alumno pagará el 2 % y la diferencia respecto de la tasa que se fije, la pagará el Fisco. Antes y después el modelo tiene a los bancos como intermediario. Y parte importante de los fondos fiscales destinados a este rubro terminarán allí.

Este año se estima que accederán otros 100 mil estudiantes a un sistema al que el presupuesto de 2012 le entregó $250 mil millones ($20 mil millones menos que el año anterior).

Según Alejandra Contreras, con los 450 mil alumnos que tendrá el próximo año, el CAE habrá llegado a su máxima expansión. Para entonces este crédito estará financiando entre el 30 y el 40 % de los cupos disponibles de la educación superior (Ver Recuadro: Expectativas de expansión del mercado de la educación superior). A partir de ese momento cada año deberán empezar a pagar cerca de 50 mil estudiantes, entre egresados y «desertores» que es como el sistema llama a los que no terminaron sus estudios y quedaron endeudados.

La recarga no es el único punto controvertido del CAE. Pero para comprender lo que viene es necesario tener claro algunas cosas básicas sobre este crédito.

El CAE se puso en marcha durante la administración de Michelle Bachelet, pero fue ideado en el gobierno de Ricardo Lagos, con Sergio Bitar como ministro. Sus padres directos fueron el fallecido economista Jaime Crispi, que por entonces era jefe de estudios de la Dirección de Presupuestos y Pilar Armanet, entonces jefa de la división de Educación Superior del Ministerio de Educación.

En términos simples, el otorgamiento del CAE consta de cuatro pasos.

1. El Fisco elabora un presupuesto definiendo a cuantos estudiantes va a entregar el CAE. Luego, a través de la Comisión Ingresa, que es la institución pública que administra el CAE, se reciben las postulaciones. La comisión selecciona únicamente por motivos económicos y ordena a los beneficiados en listas de miles de alumnos para ofrecerlas a los bancos, quienes van a financiar el crédito. Todas las listas tienen igual número de alumnos de quintiles bajos, igual cantidad de estudiantes que quieren ir a carreras técnicas o universitarias, de jóvenes que se han matriculado en universidades tradicionales o en instituciones acreditadas por un año, de modo que los banqueros no sientan que hay listas mejores que otras. En las bases el Fisco fija el interés que se podrá cobrar a los alumnos (el próximo año deberá ser de 2%).

2. Los bancos se adjudican las listas. Ganan los que ofrecen cobrar la menor recarga al Fisco. Luego entregan los créditos a todos los alumnos sin discriminar a ninguno ni por origen social, dinero de su familia, carrera que quiere estudiar ni establecimiento elegido.

3. Cuando los bancos entregan los créditos, averiguan todo sobre el postulante: de qué comuna viene, de qué tipo de colegio egresó, los empleos y remuneraciones de sus padres. También la carrera que quieren estudiar y dónde. Es importante tener claro que para los jóvenes el futuro está abierto, lleno de posibilidades, sobre todo para aquellos que son primera generación en la universidad y cargan con los sueños de sus padres. Pero para los bancos el futuro está escrito como las frases de este reportaje. A lo mejor falta un acento, un énfasis, pero la esencia es muy difícil de cambiar.

4. El banco le vende al Fisco un porcentaje de los créditos. Pero no vende listas cerradas y ecuánimes como las que recibió. El banco elige. Abre la caja y se queda con las manzanas más prometedoras. Le vende al Fisco las que tienen magulladuras o que, según su ojo avizor, difícilmente madurarán. Cruzando los datos obtenidos con los sueldos que obtienen los egresados de las carreras, estiman si alguien va a ser capaz de pagar o no. Esos son los créditos que el banco le vende al Fisco cobrándole una recarga.

4. El banco le vende al Fisco un porcentaje de los créditos. Pero no vende listas cerradas y ecuánimes como las que recibió. El banco elige. Abre la caja y se queda con las manzanas más prometedoras. Le vende al Fisco las que tienen magulladuras o que, según su ojo avizor, difícilmente madurarán. Cruzando los datos obtenidos con los sueldos que obtienen los egresados de las carreras, estiman si alguien va a ser capaz de pagar o no. Esos son los créditos que el banco le vende al Fisco cobrándole una recarga.

Los primeros créditos en ser traspasados son los de aquellos alumnos que se embarcan en la aventura de la educación superior con deudas impagas y están en Dicom. Se estima que en 2011 había entre 10 y un 12% de jóvenes en esa situación. Después de deshacerse de estos estudiantes, los bancos le venden al Fisco los que se matriculan en carreras largas. Según las cifras de la Comisión Ingresa, elaboradas especialmente para este reportaje, entre 2006 y 2011 los bancos se quedaron con el 78% de los créditos de alumnos que cursaban carreras de 2 años; y con el 74% de los créditos para financiar carreras de 3 años. En cambio, vendieron el 56% de las carreras de 5 años, que es la duración clásica de un título universitario.

Un dato adicional: los bancos no tratan a todas las universidades de igual manera. Las estadísticas disponibles sugieren que también se deshacen de los créditos entregados para estudiar en algunas universidades privadas. Por ejemplo, en 2010 la Universidad Católica recibió 778 créditos CAE por un total de $1.182 millones. De ese total, los bancos le vendieron al Fisco 351 créditos ($410 millones) y se quedaron con 427 créditos ($772 millones). Muy distinta situación vivieron los préstamos para estudiar en la Universidad Autónoma, de la cual el ministro de justicia Teodoro Rivera fue rector. En 2010 la UA recibió 4.680 créditos CAE (por un monto de $7 mil 580 millones). De esos 4.680 CAE, los bancos decidieron venderle al Fisco 4.000 ($6.600 millones), conservando solo el 14% de los créditos de los alumnos de la UA.

Lo mismo ocurre con la Universidad Las Américas, de la que Pilar Armanet es ahora vicerrectora académica. En 2010 sus alumnos recibieron 5.126 créditos con aval del Estado. Pero unos meses después los bancos vendieron al Fisco el 63% de esos créditos (equivalente a $5.085 millones).

El mismo trato de los bancos recibieron los estudiantes que escogieron a la Universidad Santo Tomás: le vendieron al Fisco el 76,8% de los CAE, equivalentes a $6.100 millones; los de la Universidad San Sebastián: le vendieron al Fisco 77% de los créditos, equivalentes a $6.259 millones y los de la Universidad Andrés Bello: los bancos se deshicieron del 71,5 %, equivalente a $6.433 millones, los que vendieron al Fisco.

De acuerdo a estas mismas cifras, los bancos prefirieron las deudas de los jóvenes que estudian una carrera técnica y corta en el Instituto Duoc: vendieron al Fisco solo el 10,8% de los CAE y se quedaron administrando $10.668 millones. También conservaron los créditos del Instituto Inacap: vendieron al Fisco sólo el 12% y retuvieron el resto, que equivale a $3.709 millones.

La preferencia de las instituciones financieras es aún más evidente cuando se compara una misma carrera impartida en distintas universidades. Entre 2006 y 2010 los bancos vendieron solo 77 créditos de alumnos de Derecho de la Universidad Católica (el 20,2%), pero se deshicieron del 51,5% de los créditos de alumnos de Derecho de la Universidad Autónoma.

Hay carreras que a los bancos les interesa financiar, como las pedagogías. La prueba es que retuvieron el 61% de los créditos en esa área. Pero no les interesan todas las pedagogías. Mientras vendían sólo el 28,3% de los créditos de Pedagogía de la Universidad Católica, los bancos se deshicieron del 58% de la Pedagogía Básica “Executive” de Las Américas.

Los datos oficiales muestran que la Universidad Las Américas es mal considerada por los bancos: entre 2006 y 2010 los bancos vendieron el 74% de los créditos de Arquitectura, el 67% de los de Derecho “Executive”, el 72% de Enfermería, el 68,9% de Ingeniería “Executive” y el 75 % de los créditos de Trabajo Social, entre muchos otros. Similar situación ocurre con la Universidad Autónoma (ver cuadro con venta de créditos por instituciones y carreras).

Los datos oficiales muestran que la Universidad Las Américas es mal considerada por los bancos: entre 2006 y 2010 los bancos vendieron el 74% de los créditos de Arquitectura, el 67% de los de Derecho “Executive”, el 72% de Enfermería, el 68,9% de Ingeniería “Executive” y el 75 % de los créditos de Trabajo Social, entre muchos otros. Similar situación ocurre con la Universidad Autónoma (ver cuadro con venta de créditos por instituciones y carreras).

Cuando el banco vende un crédito al Fisco, el alumno ni se entera. Tampoco la universidad recibe un perjuicio. El único afectado es el Fisco, que se queda con la acumulación de los créditos que los bancos estiman difíciles de cobrar. La pregunta se impone: ¿Puede recuperar el Fisco el dinero otorgado en esos créditos?

Hasta ahora, las cifras no son alentadoras. De acuerdo a la Comisión Ingresa, actualmente debieran estar pagando 13 mil 972 alumnos. De los créditos en poder del Fisco (cerca de 4.000 y cuyo cobro también administran los bancos), el 61,6% de los deudores cae en la categoría de «mora dura». En cambio, los que están en manos de los bancos (más de 9 mil), la cifra de los en “mora dura” desciende al 53,8 por ciento.

-En los últimos meses empezó a aumentar la deuda del Fisco que también administran los bancos -reconoce Alejandra Contreras. La razón no la sabemos bien, pero los bancos han sido hasta ahora más eficientes para cobrar sus créditos que los del Fisco que ellos administran.

La cantidad de estudiantes con CAE ya egresados y en situación de empezar a pagar su crédito -13 mil 972 alumnos- es muy menor respecto de los que debieran haber ya egresado. La cifra abre nuevas interrogantes:

-A mí me preocupa lo que están demorando los jóvenes en egresar. En 2006, que es nuestra cohorte más antigua, entraron 21 mil alumnos y tenemos todavía un 45 % ciento de los jóvenes estudiando en 2011, es decir, que no han egresado ni desertado después de seis años de estudios. Un promedio muy alto. Básicamente es por repitencia. Vamos a hacer un estudio para saber dónde está ese 45 % y qué universidades o centros de formación técnica tienen los mayores problemas -explica Alejandra Contreras, directora ejecutiva de la Comisión Ingresa.

En esta situación irregular parece estarse expresando uno de los mayores problemas en el diseño del CAE. Quienes lo pensaron creían que con facilitar los recursos financieros se abría la puerta a la inclusión social de los más pobres. Pero hoy son muchos los que opinan que eso no es suficiente. Al grueso de los alumnos que estudian con el CAE no les faltan solo los recursos para entrar a la educación superior. Les faltan los conocimientos, pues su formación básica y media fue muy deficitaria. El CAE los transformó en clientes habilitados -gracias a su endeudamiento- pero no los hizo estudiantes universitarios.

Uno de los expertos que participó en la creación del CAE describe el cambio de perspectiva: «Cuando se diseño el CAE se pensó que lo más importante era el punto de llegada, no el punto de partida. Es decir, que no importaba tanto el origen del alumno sino la carrera a la que accedería porque ésta permitiría dar un salto en su historia familiar y aumentar su capacidad de pago. Pero los datos están mostrando que la precariedad de los alumnos de los quintiles más bajos es muy grande, al punto que puede impedirles alcanzar la meta para la que se diseñó todo esto».

Hay un momento dramático en la historia del CAE y que explica el origen de la citada recarga, el mecanismo que le ha reportado a los bancos ingresos por $150 mil millones. Ocurrió a fines de 2005, cuando ya se había promulgado la ley que daba vida a este crédito y se había anunciado que a través de la alianza del Fisco con los alumnos, las universidades y los bancos, los jóvenes pobres podrían convertirse en estudiantes de la educación superior. Fue entonces que los bancos informaron que no querían participar.

Hay un momento dramático en la historia del CAE y que explica el origen de la citada recarga, el mecanismo que le ha reportado a los bancos ingresos por $150 mil millones. Ocurrió a fines de 2005, cuando ya se había promulgado la ley que daba vida a este crédito y se había anunciado que a través de la alianza del Fisco con los alumnos, las universidades y los bancos, los jóvenes pobres podrían convertirse en estudiantes de la educación superior. Fue entonces que los bancos informaron que no querían participar.

Con la ley en la mano los equipos del gobierno de Ricardo Lagos se abocaron a construir las licitaciones que tenían como característica que los bancos debían prestarle a jóvenes de bajos recursos, sin exigirles garantía de sus familias y a tasas bajas. El chocolate era uno muy potente: el Fisco garantizaba esas deudas. Se reunieron con estudiantes, instituciones de educación superior y bancos. La respuesta de las entidades financieras fue que no veían dónde estaba el negocio para ellos: eran créditos muy riesgosos. Así de simple.

-Al hacer la ley se pensó, inocentemente, que bastaba con que el Fisco avalara a los jóvenes pobres para que los bancos quisieran participar del sistema. Pero no fue así -explica Alejandra Contreras.

Los funcionarios tomaron nota de esta actitud cuando ya se había llamado a los estudiantes a postular y 10 mil de ellos habían sido notificados del beneficio.

Según recuerda Alejandra Contreras, a ese escenario se sumó otra situación compleja: los primeros 10 mil créditos CAE anunciados estaban mal otorgados. Por un error computacional se les había dado prioridad a los postulantes con más ingresos, dejando fuera a los con menos ingresos. La solución fue dar otros 10 mil créditos, esta vez a quienes más lo necesitaban.

La amenaza del fracaso estaba sobre las cabezas de todos los involucrados. Porque la ley había sido hecha específicamente para que el Fisco no financiara directamente. La banca era imprescindible: si no participaba, no podían hacer nada.

Fue en esas circunstancias que el economista Christian Larraín -primer director de la Comisión Ingresa- pensó en una solución: la compra de parte de la cartera con la famosa recarga. Hay que recalcar que ese mecanismo no estaba en el proyecto de ley ni se discutió en la Cámara ni en el Senado, tampoco fue analizado en ninguna instancia de debate público. La decisión se tomó internamente en la Comisión Ingresa con la supervisión y el visto bueno de Hacienda, la dirección de Presupuesto y del Ministerio de Educación.

-El modelo, tal como estaba en la ley del CAE, es muy genérico. Y cuando se empezaron a redactar las bases de licitación, y se empezó a hablar con los bancos y a explicarles cómo debía funcionar el sistema, ellos dijeron: “no, esto no vuela, vamos para atrás, no podemos participar en estas condiciones”. La presión aumentó cuando se otorgaron mal los primeros créditos y hubo que subir a 20 mil. Teníamos 20 mil créditos que colocar y los bancos no querían participar. Entonces hubo que idear algo y ahí es donde surgió la idea de comprarle la cartera al banco -relata Alejandra Contreras.

-¿Diría que los bancos vieron al Fisco aproblemado y se aprovecharon?

-No lo sé. Yo lo veo como que necesitaban más seguridades para entrar en un negocio nuevo cuya operatoria se desconocía.

Christian Larraín argumenta que la compra de parte de la cartera con un porcentaje de recarga era el único mecanismo posible dadas las condiciones que se le exigían al banco: prestarle a jóvenes a los cuales jamás les habrían prestado y no exigirles garantía de sus familias. En esas condiciones y con una tasa de interés del 5,6%, «no había ninguna garantía de que los bancos quisieran participar del sistema», dice Larraín. (Ver entrevista a Christian Larraín).

Christian Larraín argumenta que la compra de parte de la cartera con un porcentaje de recarga era el único mecanismo posible dadas las condiciones que se le exigían al banco: prestarle a jóvenes a los cuales jamás les habrían prestado y no exigirles garantía de sus familias. En esas condiciones y con una tasa de interés del 5,6%, «no había ninguna garantía de que los bancos quisieran participar del sistema», dice Larraín. (Ver entrevista a Christian Larraín).

El economista reconoce que al idear ese mecanismo no imaginó que los bancos pudieran explotarlo de la manera en que lo hicieron. Pero a diferencia de la interpretación que hacen en la Comisión Ingresa, Larraín no cree que el Fisco estuviera obligado a aceptar los sobreprecios que ofrecían los bancos. Argumenta que había mecanismos para no aceptar las ofertas de los bancos, salvo cuando fueran convenientes. Y que si las reglas de la licitación no parecían convenientes, se podían cambiar. Larraín no entiende por qué el Ministerio de Hacienda autorizó todos estos años pagar sobreprecios que no eran convenientes para el Fisco. También cree que el sistema ha ido evolucionando hacia un equilibrio:

-Si las tasas se mantienen en torno al 6 %, la que pidió Corpbanca en 2011, me parece que el sistema funciona bien -explica.

No obstante el progreso que anota Larraín, el problema de fondo sigue sin respuesta: ¿Por qué había que recurrir a los bancos para hacer funcionar los créditos para estudiantes de los quintiles más bajos? Una de las respuestas es que no se pensó nunca en un sistema que incluyera a los más pobres de otra manera que no fuera con crédito. La educación gratuita para ellos estuvo descartada.

En las discusiones parlamentarias sobre el CAE entre 2003 y 2005, la propuesta de educación gratuita para los más pobres apenas se sugirió. Pero muy rápido se impuso el modelo actual, donde los alumnos de los quintiles más bajos se educan usando créditos bancarios que pagarán mañana con los mejores sueldos a los que accederán. En este modelo, el rol del Fisco sería el de aval por si algo fallaba y los jóvenes tropezaban en sus pagos.

El CAE fue descrito por el ex ministro Bitar como revolucionario. Por una parte, involucraba a los bancos en el financiamiento de la educación superior, con lo que los recursos disponibles para los estudiantes iban a multiplicarse (“como hizo el sistema de concesiones que permitió a los privados aportar recursos y eso produjo un crecimiento acelerado del sistema», dice una fuente que participó en el diseño del CAE). Por otra parte, los bancos harían que la morosidad bajara porque a diferencia del Estado ellos sí “saben cobrar”.

El espíritu de la época era que el Fisco no iba a administrar los créditos. Así lo explica Christian Larraín:

-La ley 20.027 dice con claridad: “Los créditos con garantía estatal no podrán ser otorgados por el Fisco”. Más allá de lo que yo piense, la lógica de la ley apunta a no tener una agencia estatal administrando los créditos, dejando al Estado en un rol de garante. La idea, por ende, es que los privados administren y ojalá financien los créditos. Si me pregunta hoy, se puede considerar teóricamente una agencia estatal que haga ese trabajo. Pero la experiencia es pésima cuando se observa a las agencias estatales administrando créditos, tal como lo hizo la Corfo en el pasado e Indap en el presente. En cambio, los bancos cobrando una sobrecarga razonable, liberan al Fisco de toda esa carga.

Cuando el año 2005 el entonces ministro de Educación Sergio Bitar anunció el CAE, afirmó que la alianza con los bancos permitiría recuperar los créditos, pues en adelante iban a cobrar los que saben cobrar. Transcurridos seis años de funcionamiento del CAE, el hecho de que un 45% de la generación que entró a estudiar el 2006 sea repitente, hace recelar de la capacidad del sistema de cumplir esa meta de pago. Y ello, porque la posibilidad del deudor de pagar no depende solo de que el banco le cobre, sino de que el joven encuentre un empleo. Y esto está directamente relacionado con la calidad de la educación que recibió.

Cuando el año 2005 el entonces ministro de Educación Sergio Bitar anunció el CAE, afirmó que la alianza con los bancos permitiría recuperar los créditos, pues en adelante iban a cobrar los que saben cobrar. Transcurridos seis años de funcionamiento del CAE, el hecho de que un 45% de la generación que entró a estudiar el 2006 sea repitente, hace recelar de la capacidad del sistema de cumplir esa meta de pago. Y ello, porque la posibilidad del deudor de pagar no depende solo de que el banco le cobre, sino de que el joven encuentre un empleo. Y esto está directamente relacionado con la calidad de la educación que recibió.

Como el CAE se entrega solo a los alumnos de las instituciones “acreditadas”, a los problemas ya mencionadas, se agrega otro eslabón de este círculo vicioso: el deficiente sistema de acreditación de las instituciones de educación superior, criticado por su poca capacidad de eliminar o corregir instituciones que mantienen planteles de profesores de baja calidad y que no invierten lo necesario en los otros pilares que forman la educación superior.

En 2010, por ejemplo, cuando 35 mil muchachas de estratos más pobres pidieron CAE para estudiar en la educación superior, no hubo ni una sola institución que las informara y guiara sobre donde no convenía estudiar. Y ello porque a pesar de sus evidentes deficiencias, ese mismo año todas las instituciones que pidieron acreditarse fueron aprobadas. (Vea reportaje: Así opera el escandaloso sistema de acreditación de las universidades).

-O estamos ante una mejoría notable en las instituciones de educación terciaria en Chile o, simplemente, los niveles de exigencia han caído a niveles lamentables -dijo a CIPER Emilio Rodríguez, rector de la Universidad Tarapacá y ex presidente de la Comisión Nacional de Acreditación, comentando la masiva aprobación de 2010.

Nadie cree en una sorpresiva y súbita mejoría de todo el sistema. La explicación más recurrente es que los cuantiosos recursos del CAE han llevado a las instituciones a presionar a la Comisión de Acreditación para obtener los millones que llegan con ella. Y la Comisión habría dejado de hacer su trabajo.

-La calidad de la educación es un punto clave para el CAE, pues va a repercutir en las remuneraciones futuras que el egresado pueda conseguir -admite la abogada Contreras-, sin embargo, el sistema de financiamiento no se puede hacer cargo de esa arista. Claramente en nuestro país hay una crisis que va mucho más allá del financiamiento. Tiene que ver con los aranceles o la duración de las carreras, temas de los que nadie habla, pero que las instituciones conocen perfectamente y que ellas deben resolver. Deben modificar sus currículos y se han atrasado en eso. Tienen a alumnos por seis años en circunstancias que podrían estar cuatro. Todo eso influye directamente en el endeudamiento de los alumnos. El problema de la calidad no podemos resolverlo en la Comisión Ingresa. Existe una entidad que se creó por ley y todos coincidimos en que no ha funcionado como debiese. Que la Comisión de Acreditación diga que el tema del crédito provocó que funcionaran mal, me parece que es lavarse las manos. A uno lo pueden presionar mucho pero si tiene claro cuáles son sus obligaciones, no puede dejar de cumplirlas por presiones. La norma debiera ser que una institución que no califica, no puede ser acreditada. Porque cuando llegan con la acreditación, aquí nosotros no podemos rechazarlas, debemos darle el crédito.

La pregunta que en este punto se abre es dramática: ¿Podrá el CAE ayudar a que una generación de jóvenes de estratos pobres logre dar el salto en la historia para el que sus familias se endeudaron? ¿O producirá una gran masa de egresados incapaces de pagar las millonarias deudas contraídas porque la educación que recibieron no era de calidad y les fue vendida a precios prohibitivos?

La pregunta que en este punto se abre es dramática: ¿Podrá el CAE ayudar a que una generación de jóvenes de estratos pobres logre dar el salto en la historia para el que sus familias se endeudaron? ¿O producirá una gran masa de egresados incapaces de pagar las millonarias deudas contraídas porque la educación que recibieron no era de calidad y les fue vendida a precios prohibitivos?

Esa disyuntiva es para Banco Mundial la gran evaluación por la que será medido finalmente el CAE: «El más importante impacto del CAE para Chile vendrá en la forma de egresados profesionales con carreras más productivas, contribuyendo más efectivamente en el ámbito público y gozando de una mayor satisfacción personal; egresados que de otro modo no podrían haber accedido a la educación superior, o que no habrían podido graduarse».

Otro aspecto poco tomado en cuenta, pero que el Banco Mundial repara con preocupación es que los cuantiosos y seguros recursos que proporciona el CAE a las instituciones de educación superior han promovido la expansión inmobiliaria de éstas a niveles inéditos. En los hechos, muchas instituciones esconden su dudosa calidad académica tras suntuosas edificaciones que resultan atractivas para los alumnos. Las instituciones esperan financiar esas inversiones con la constante llegada de nuevas camadas de estudiantes con CAE.

El Banco Mundial advierte: «El Estado debiera llevar a cabo una apropiada supervisión financiera y de gestión de estas instituciones para asegurar que lo créditos del CAE no están alimentando prácticas de expansión desacertadas que al final podrán resultar en la insolvencia». Tras la advertencia, el Banco Mundial urge a que desde el Estado se monitoree y audite a las instituciones de Educación Superior.

Lea en los próximos días la segunda parte de esta investigación.

Detalle de la recarga cobrada por los siete bancos que han financiado al CAE.

(Los datos provienen de la Comisión Ingresa. Los porcentajes de recarga que se señalan son el promedio del periodo. Por ejemplo, en el caso del Scotiabank su porcentaje de recarga promedio es de 33,7%, pero en 2006 la recarga que cobró fue de 69% mientras que en 2007 la recarga fue de 27%).

*Scotiabank: entre 2006 y 2011 vendió al Fisco créditos de estudiantes por $187 mil millones y cobró por ellos $250 mil millones. La recarga en este caso fue de un 33,7% equivalente a $62 mil 954 millones.

*Banco Estado: entre 2006 y 2011 vendió al Fisco $81 mil 341 millones en créditos y cobró por ellos $110 mil millones. La recarga fue del 35,2%, equivalente a $28 mil 657 millones.

*BCI: entre 2009 y 2011 vendió al Fisco $58 mil 211 millones en $94 mil 200 millones. Recarga de 62,8%, equivalente a $36 mil 555 millones.

*Itau: en 2010 y 2011 vendió $37 mil millones y cobró por ellos $48 mil millones (recarga de 29,8%, equivalente a $11 mil 51 millones).

*Falabella: vendió entre 2007 y 2011, $5 mil 233 millones en $5 mil 704 millones (recarga del 7,9%, equivalente a $471 millones).

*Santander: vendió en 2010 y 2011 $14 mil millones en $19 mil millones (recarga del 34,1% equivalente a $4 mil 840 millones).

*Corpbanca: en 2011 vendió $60 mil 591 millones en $64 mil millones, es decir, una recarga de 6%, equivalente a $3 mil 635 millones.

-Los bancos han obtenido $150 mil millones en estos seis años de funcionamiento del CAE. ¿Qué representa esa cifra para usted? ¿Un escándalo o un costo razonable?

-Los bancos han obtenido $150 mil millones en estos seis años de funcionamiento del CAE. ¿Qué representa esa cifra para usted? ¿Un escándalo o un costo razonable?

La cifra en sí misma es difícil de evaluar. Pero mirándola en relación a la cantidad de créditos que se han otorgado, me parece un costo razonable. Porque ha implicado que los bancos pongan en el CAE $700 mil millones en la educación de jóvenes que no tenían acceso. Son recursos que el Fisco no habría podido poner en estos años. Yo trabajé en el Ministerio de Educación muchos años y sé lo que era la discusión presupuestaria para poder aumentar año a año el presupuesto.

-Sin embargo, el Fisco ha dispuesto $400 mil millones para este rubro además de lo que gasta en el Aporte Fiscal Indirecto (AFI). El Estado ha hecho un gran esfuerzo en educación. ¿Es necesario que parte de ese esfuerzo que sale de los impuestos de todos los chilenos se vaya a la banca?

Ese es el punto que se cuestiona. Respecto de los costos del CAE hay que entender que un sistema de esta naturaleza, que no existe en el mundo, requiere de un período de instalación. Los actores financieros son bastante conservadores en su toma de decisiones, y no estaban muy convencidos de participar en el financiamiento de un grupo de estudiantes que según sus criterios no reúne las condiciones para otorgarles créditos. Por otra parte, no existían los recursos públicos para permitirles a todos esos estudiantes acceder a una educación con financiamiento directo. Por eso pienso que si bien ha habido un costo publico importante, probablemente más allá de lo previsto, el sistema se ha desarrollado hacia niveles convenientes para el Fisco.

-En 2009, hace sólo dos años, el CAE produjo una situación paradójica y escandalosa en los pagos de “recarga” a los bancos.

Si. Pero me parece injusto analizar el éxito o fracaso de un instrumento por un año específico. En 2009 se dio un contexto de crisis financiera mundial y eso encareció los recursos disponibles de los bancos. No es correcto evaluar el CAE a partir de eso. En ese momento la única otra opción era no dar todos los créditos para ajustarse.

-¿Qué decisiones se tomaron, qué resguardos legales se implementaron para que el Fisco no se vea obligado en una futura crisis a pagar nuevamente esos sobreprecios excesivos?

Lo que hubo fue un análisis de entender el contexto en que se tomaron esas decisiones, entendiendo que este era un mecanismo que estaba en su puesta en marcha. Si se fija, en 2010 y 2011 la situación empezó a revertirse y el modelo mostró que, tal como estaba estructurado, tenía las capacidades para irse equilibrando.

-¿Pero qué resguardos legales se tomaron?

No ha habido un espacio para conversar reformas legales hasta ahora.

Actualmente hay un millón de estudiantes en la Educación Superior de los cuales más de 600 mil son universitarios y más de 300 mil estudian en centros de formación técnica o institutos profesionales. Según “Educación 2020” ese millón corresponde a la mitad de los jóvenes de entre 18 y 24 años, que son el grupo que mayoritariamente cursa en este estamento educacional. En los países de la OCED la cobertura para esta franja llega al 65 %, por lo que el mercado aún puede crecer más. Y todos saben que el crecimiento vendrá en las clases medias bajas, pues la mayoría de los jóvenes de los otros grupos sociales ya están en alguna institución de Educación Superior.