Trabajar en una economía de la deuda

20.07.2015

Hoy nuestra principal fuente de financiamiento son nuestros socios. ¡ÚNETE a la Comunidad +CIPER!

20.07.2015

Según la Universidad San Sebastián, a partir de la información proveniente de DICOM-Equifax, el número de endeudados a marzo 2015 en Chile es de 10,6 millones de personas. Si comparamos ese número con los 7,9 millones de ocupados que indica la Nueva Encuesta Nacional de Empleo del INE (en su trimestre enero-marzo 2015), nos encontramos con que existen 1,3 endeudados por cada ocupado. En septiembre 2011, según la misma fuente, el número de endeudados era de 9,5 millones y se daba el mismo indicador de 1,3 endeudados por cada ocupado.

Además, el número de endeudados creció en un 12%, mientras que el número de ocupados lo hizo en un 6,5%. En el mismo período la desocupación disminuyó en un 13,2%. Es decir, el crecimiento de deudores no guarda relación con los niveles de desocupación, o, en otras palabras no necesariamente disminuye el número de deudores si crece la ocupación.

Estos dos datos no son exhaustivos en cuanto a definir causas de endeudamiento, pero dan pistas del rendimiento social de la economía nacional, acercándose a lo que Mauricio Lazzarato ha denominado la “economía de la deuda”. Ésta, en términos simples, indica que los mecanismos de integración y reproducción social, de antaño definidos en relación a la inserción laboral, hoy se definen en relación al consumo y su medio favorito de sujeción, la deuda.

Es cuestión de observar el relevante referéndum de Grecia, sobre la aprobación o no de la propuesta de reajuste para el pago de la deuda griega por parte de la troika europea (compuesto por la Comisión Europea, Banco Central Europeo y Fondo Monetario Internacional). Si bien uno de los focos estuvo puesto en los altísimos niveles de gasto de los hogares y de los efectos perversos que habría generado el Estado de Bienestar europeo, lo cierto es que los argumentos se vuelven casi insostenibles al observarse que el patrón mundial supera con creces idiosincrasias culturales y políticas particulares; Estados Unidos, el mayor consumidor del mundo y ejemplo del modelo liberal-anglosajón, tiene una relación deuda-ingreso de los hogares del 115% y Suecia, paladín del modelo social europeo, muestra una relación aún más alta de 171,8%[1].

Ambos, se suponen, son ejemplos “opuestos” de modelos de desarrollo: culturas políticas diferentes y modelos de relaciones laborales muy distintos. El modelo anglosajón clásico de Estados Unidos, con baja sindicalización (10,8%[2]) y baja cobertura de negociación colectiva (14%), y el gran modelo escandinavo, protector del trabajo, redistribuidor por excelencia, altas tasas de sindicalización (67,7%) y de cobertura de negociación colectiva (88%). Entre ambos modelos, también podemos considerar el holandés, como un caso que se encuentra “a medio camino”, donde la relación deuda-ingreso es de 311%, tiene similar cobertura de negociación colectiva que Suecia (81%) pero una tasa de sindicalización más cercana a la estadounidense (17,6%).

Los tres ejemplos, a su vez, obedecen a países de altos ingresos, con PIB per cápita que duplican el nacional. Estados Unidos con US$ PPA 54.597, Holanda US$ PPA 47.355 y Suecia US$ PPA 45.986[3]. Se podría sostener que la crisis económica de Europa (originada en la crisis subprime de Estados Unidos) produjo un aumento explosivo del endeudamiento de los hogares, indiferente al modelo de Estado que cada país tenía y casi indiferente incluso a los ingresos y modelo de relaciones laborales de cada país. Al parece a la banca le resulta algo indiferente los mecanismos de regulación social que tienen los distintos Estados.

El cómo Chile llegó a tener mayor cantidad de deudores que personas trabajando es una cuestión que necesita una interpretación. Tiene un comportamiento histórico que es necesario aclarar.

La relación deuda-ingresos de Chile es de las más bajas de la OCDE, con un promedio de 61% versus el 113% que presenta la organización. Sin embargo, no se pueden comparar países que arrastran una profunda crisis económica desde 2009, con un país que ha crecido en los últimos cinco años un 4,6% anual promedio, lo que le ha permitido aumentar en un 25% su PIB entre 2009 y 2014.

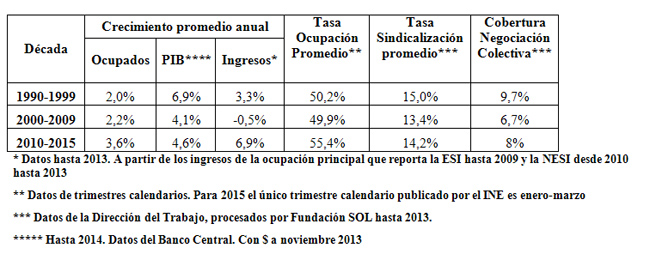

Durante la década de los ´90 el crecimiento promedio de ocupados en Chile fue de 2%, el crecimiento anual promedio del PIB fue 6,9% y la tasa de ocupación promedio fue de 50,2%. Es decir, el rendimiento cuantitativo efectivo de inserción laboral fue bastante exiguo, comparado con el notable aumento del PIB en misma época. Mientras el número de ocupados crece en un 19,6%, el PIB lo hace en un 81%.

Durante la década de los ´90 el crecimiento promedio de ocupados en Chile fue de 2%, el crecimiento anual promedio del PIB fue 6,9% y la tasa de ocupación promedio fue de 50,2%. Es decir, el rendimiento cuantitativo efectivo de inserción laboral fue bastante exiguo, comparado con el notable aumento del PIB en misma época. Mientras el número de ocupados crece en un 19,6%, el PIB lo hace en un 81%.

Como contraparte de este exiguo rendimiento de inserción laboral, el ingreso promedio de la ocupación principal registra su peak histórico de $437 mil[4] en 1997, y un aumento promedio del salario mínimo de 7,6% entre 1997 y 2000, producto de los acuerdos marco CUT, empresarios y gobierno. Sin embargo, tal alza salarial que es más bien una recuperación de la década pérdida de los ochenta, trajo consigo desafiliación sindical: la tasa de sindicalización disminuyó un 30% entre 1991 y 1999, y la cobertura de negociación colectiva lo hizo en un 39%.

En resumen, hubo un crecimiento económico continuo y permanente, bajo dinamismo de inserción laboral, alza salarial y contención sindical. No había espacio aún, para los altos niveles de crecimiento de la deuda experimentados durante la primera década del Siglo XXI. Según el Banco Central, para 1995, las colocaciones para préstamos de consumo a personas correspondía al 21% del total de colocaciones del sistema bancario, para 2014 ésta era del 38% según la Superintendencia de Bancos e Instituciones Financieras (SBIF).

La década de 1990, históricamente se ha señalado como una suerte de “época” de oro, tanto por el crecimiento económico, como por la fuerte disminución de la pobreza, pasando de un 38,6% en 1990 a un 20,2% en 2000. Se termina la década con apenas poco más de la mitad de la población en edad de trabajar ocupada. Entre 2000 y 2009 el crecimiento de los ocupados fue de 2,2% promedio anual; el PIB lo hace en un cómodo 4,1%, mientras que los ingresos reales decrecen en un 0,5% promedio anual[5], registrándose la contención de ingresos más duradera de los últimos 25 años. Si en 1997 se registra el promedio salarial más alto de los noventa, esta cifra no llegará a acercarse en términos reales hasta 2012, cuando el promedio llegó a $453 mil. Es decir, 15 años después los salarios reales vuelven a niveles similares.

Esta contención salarial se condice con una contención de la tasa de ocupación promedio de la década, con un 49,9%, frente al 50,2% de la década de los noventa. Lo mismo ocurre con la tasa de sindicalización, que baja a un nivel promedio de 13,4% y la cobertura de negociación colectiva disminuye a un 6,7% promedio de la década. La contención del empleo, salarios y organización sindical, trajo consigo un aumento de la deuda de los hogares, que pasa de un 35% del PIB en 2000 a un 60% en 2009, con un aumento promedio de 12% anual en mismo período.

Es importante considerar que en ambas décadas se registran sólo dos períodos de crecimiento negativo del PIB, en 1999 y 2009. Mientras que los períodos de crecimiento negativo de los salarios se encuentran en ocho oportunidades: 1996, 1998, 1999, 2001, 2002, 2004, 2007 y 2008, siendo los más relevantes los de principios de la década del 2000.

A pesar de todo ello, la colocación de créditos de consumo para hogares representa un 30% del total de colocaciones de 2009 para el sistema bancario en su conjunto. Se había estabilizado un buen negocio, a partir de los comportamientos históricos de disminución de organización sindical, contención salarial y de la ocupación en el período.

Entre enero-marzo 2010 y enero-marzo 2015 la ocupación tuvo un promedio anual de crecimiento de 3,6%, muy superior al 2% de los noventa y el 2,2% del 2000. Esto implicó que la tasa de ocupación tuviera peak históricos del 56,5% en el trimestre octubre-diciembre 2013, así como una tasa de desocupación del 5,7% en igual trimestre.

A nivel salarial, el efecto empleo provocó un importante repunte, lográndose el promedio de ingresos más alto registrado los últimos 25 años con $466 mil de ingresos promedio de la ocupación principal para el 2013. Sin embargo, si lo comparamos con el peak de 1997, esto implicó un aumento real de 6,5% y al compararlo con el crecimiento del PIB en igual período, éste lo hace en un 90%. Es decir, el aumento salarial de 2010-2014 se relaciona más con una recuperación de la década pérdida del 2000-2009, que con alzas salariales significativas.

Lo mismo ocurre con la tasa de sindicalización, que en promedio registra un 14,2% y la cobertura de negociación colectiva un 8%. Más altos que la década anterior, pero más bajos que el promedio de los noventa. De hecho, junto con México y Corea del Sur, Chile registra la tasa de negociación colectiva más baja de la OCDE. Una vez más, mirado con perspectiva histórica, es más una recuperación de un nivel muy bajo, que una efectiva alza sindical.

Tal es así, que un informe de la OCDE titulado Society at a Glance 2014, señala que el 27,8% de las personas declaran que los ingresos nos les alcanzan para comprar comida. En el caso de los países de la Unión Europea, este dato es de un 9,8%. Esto es, a pesar del crecimiento exponencial del PIB, de la ocupación e incluso de los salarios durante los últimos 5 años, la historia da cuenta de que son totalmente insuficientes para evitar que la deuda sea el complemento de los salarios y cubran lo que los bajos niveles salariales no logran cubrir.

En la actualidad el 61% de los ingresos de los hogares corresponden a deuda, y el 45% del gasto mensual del quintil de más bajos ingresos corresponde a pagos de servicios de la deuda, intereses, comisiones, etc. Durante el segundo semestre de 2013 y el primero de 2014, el crecimiento del consumo fue más alto que el crecimiento del PIB y la inversión, y el crecimiento de la deuda de los hogares más alto que todos los anteriores, sosteniendo el rendimiento económico del país durante ese tiempo.

En 2014, el 38% de las colocaciones totales de los bancos correspondía a créditos a personas, que en los últimos cinco años aumentó casi en la misma proporción que durante los 14 años anteriores.

Según la Universidad San Sebastián, el 77% de los morosos corresponde a personas que obtienen menos de $500 mil mensuales. La variación más importante del monto promedio de la morosidad corresponde a los mayores de 70 años, donde aumenta en un 47%. La morosidad de quienes reciben la Pensión Básica Solidaria es 10,4 veces la pensión de $85.964.

Tanto los hogares de bajos ingresos, como los adultos mayores y los jóvenes, están determinados por la deuda y la morosidad. Tanto la ausencia de ese supuesto Estado de Bienestar que provocó la holgazanería Europea, como ingresos más altos producto de relaciones laborales con sindicatos poderosos y una negociación colectiva al nivel que los propios trabajadores estimen convenientes sin corta pisas, mantienen capturada a la población.

En palabras de Marx, quien no sólo estaba preocupado de la producción, sino también del papel del sistema financiero:

“Vemos que la vida del pobre, sus talentos y su actividad son, a los ojos del rico, una garantía del reembolso de lo prestado: en otras palabras, todas las virtudes sociales del pobre, el contenido de su actividad social, su existencia misma, representan para el rico el reembolso de su capital y sus intereses usuales. La muerte del pobre es, entonces, el peor incidente para el acreedor. Es la muerte del capital y sus intereses”

No estamos en crisis económica hace 6 años como Europa, pero ya tenemos generaciones completas que ingresan endeudadas al mundo del trabajo, hipotecando con ello su propia condición de trabajador. Según el Instituto Nacional de la Juventud (INJUV), el 68% de los jóvenes entre 18 y 29 años tiene alguna deuda por crédito universitario. Para abril 2015, según la SBIF, el resultado operacional neto del sistema bancario, es decir, las utilidades que van al bolsillo de los dueños, fue de $697.143 millones, que equivale a 2,9 millones de trabajadores ganando el salario mínimo bruto ($241 mil).

La breve historia de los últimos 25 años no debe homogeneizarse en pasados mistificados de una suerte de consenso y paz social impertérrita. En este contexto, el mundo del trabajo es el único capaz de contraponer los valores ficticios de la deuda con valores reales y creativos de producción, que no se sostengan en hipotecar el futuro, sino en crearlo y sostenerlo de forma colectiva.

[1] Todos los datos de la relación deuda ingreso (RDI) provienen de OECD Factbook 2013: Economic, Environmental and Social Statistics.

[2] Todos los datos de sindicalización, negociación colectiva y tasa de ocupación provienen de: Fundación SOL, Sindicatos y Negociación Colectiva (2015): Panorama Estadístico Nacional y Evidencia Comparada. Estudios Fundación SOL.

[3] Los datos del PIB per cápita de los países proviene de “IFM WorldEconomic Outlook database”. Y es según cálculo en dólares según la Paridad de Poder Adquisitivo (PPA por su sigla en Inglés), permitiendo la comparabilidad entre países según el valor monetario de los dólares de Estados Unidos.

[4] Calculado a $ de noviembre de 2013. Todos los datos de salarios y PIB de Chile de esta columna están calculados a igual fecha en términos reales.

[5] Para el cálculo de todos los datos de salarios se utiliza la Encuesta Suplementaria de Ingresos (ESI) entre 1990 y 2009 y la Nueva Encuesta Suplementaria de Ingresos (NESI) entre 2010 y 2013. Es la misma encuesta que cambia el 2010 según actualizaciones técnicas de la OCDE que se vio sometido la Encuesta Nacional del Empleo del Instituto Nacional de Estadística, que es a la que se anexa el trimestre octubre-diciembre de cada año un módulo de preguntas de ingresos. Es la encuesta oficial anual más relevante para capturar ingresos a nivel de los hogares.